jueves, 16 de enero de 2025

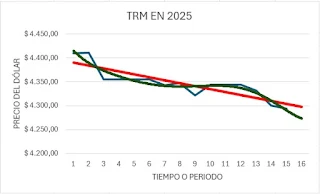

LA TASA REPRESENTATIVA DEL MERCADO (TRM) Y SU COMPORTAMIENTO EN 2025

martes, 14 de enero de 2025

NU HOLDING

lunes, 13 de enero de 2025

NASDAQ

NASDAQ es básicamente una bolsa

de valores electrónica, una de las más grandes del mundo, conocida por ser el

centro de negociación de empresas tecnológicas y de innovación.

Al igual que otras bolsas, el

NASDAQ es un lugar donde se compran y venden acciones de empresas. Sin embargo,

se especializa en empresas de alta tecnología, como las relacionadas con:

o Electrónica

o Informática

o Telecomunicaciones

o Biotecnología

El desempeño del NASDAQ, especialmente de su índice NASDAQ

100, se considera un termómetro de la salud de la economía global, en

particular del sector tecnológico. Cuando el NASDAQ sube, generalmente

significa que a los inversores les va bien y que la economía está creciendo.

Muchas empresas emergentes y startups tecnológicas eligen

cotizar en el NASDAQ para obtener financiamiento y expandir sus negocios. Esto

lo convierte en un motor de innovación y crecimiento económico.

Las características de este índice se pueden resumir asi: Todas

las operaciones se realizan de forma electrónica, lo que permite una mayor

rapidez y eficiencia en las transacciones. La mayoría de las empresas que

cotizan en el NASDAQ son del sector tecnológico, lo que lo convierte en un

referente para este tipo de compañías. La alta liquidez significa que es fácil

comprar y vender acciones en el NASDAQ, ya que hay muchos compradores y

vendedores interesados.

El

comportamiento reciente del NASDAQ, con un crecimiento del 8.38% en el último

trimestre y una volatilidad moderada del 3.80%, sugiere buenas perspectivas de

crecimiento a corto plazo

Sin

embargo, tomar una decisión de inversión basada únicamente en el rendimiento

pasado y la volatilidad puede ser arriesgado. Aquí hay algunos factores

adicionales a considerar:

Invertir en

el NASDAQ 100 ofrece exposición a las 100 empresas no financieras más grandes

del NASDAQ, muchas de las cuales son líderes en tecnología. Esto puede

proporcionar una buena diversificación dentro del sector tecnológico

La economía

global y las políticas monetarias pueden influir significativamente en el

rendimiento del NASDAQ. Por ejemplo, cambios en las tasas de interés pueden

afectar las valoraciones de las empresas tecnológicas

El NASDAQ

es conocido por albergar empresas innovadoras y de rápido crecimiento. Si crees

en el potencial a largo plazo de la tecnología y la innovación, invertir en el

NASDAQ puede ser una buena opción

Aunque la

volatilidad reciente es moderada, el sector tecnológico puede ser volátil. Es

importante estar preparado para posibles fluctuaciones en el mercado

Una

estrategia de inversión a largo plazo puede beneficiarse de las tendencias de

crecimiento en el sector tecnológico, mientras que una estrategia a corto plazo

puede necesitar un enfoque más activo

El NASDAQ

muestra buenas perspectivas de crecimiento a corto plazo, pero es esencial

considerar una variedad de factores antes de tomar una decisión de inversión.

Consultar con un asesor financiero también puede ayudarte a tomar una decisión

informada y alineada con tus objetivos financieros

jueves, 9 de enero de 2025

BANCO DAVIVIENDA

Banco Davivienda SA es una

institución bancaria con sede en Colombia. Los productos y servicios del Banco

incluyen ahorros y cuentas corrientes, préstamos comerciales y de consumo,

tarjetas de crédito y débito, hipotecas, depósitos a plazo fijo, gestión de

carteras, financiación de comercio exterior y una variedad de pólizas de

seguro, así como otras operaciones bancarias para particulares y negocios. En

la actualidad se unió con el ScotiaBank Colpatria, se espera que esta acción

presente un crecimiento estimulante para los inversionistas.

En el ultimo trimestre del

año 2024esta acción presento un crecimiento de 10.15%, mostrando un PER de

-17.5x, mientras el PER del sector es de 8.9x positivo, el PEG es de 0.03 mostrando

perspectivas de crecimiento.

En la parte contable se

recomienda verificar si ha habido una disminución en los ingresos o un

aumento en los gastos operativos. Esto puede indicar problemas en la eficiencia

operativa o en la demanda de los productos o servicios de la empresa

Revisar los gastos financieros, como los intereses de la

deuda. Un aumento en estos gastos puede afectar negativamente el EBT

Analizar si el margen de beneficio bruto ha disminuido.

Esto puede ser un indicativo de que los costos de producción están aumentando

más rápido que los ingresos

Examinar, además, los niveles de deuda y la liquidez de la

empresa. Un alto nivel de deuda puede aumentar los gastos financieros y reducir

el EBT.

Identificar si ha habido eventos no recurrentes, como

ventas de activos o gastos extraordinarios, que puedan haber afectado el EBT de

manera temporal

Recuerde, que invertir en una empresa con un EBT negativo

puede ser arriesgado, pero no necesariamente una mala decisión si hay indicios

de que la empresa puede recuperarse y crecer en el futuro. Es importante

realizar un análisis exhaustivo y considerar todos los factores antes de tomar

una decisión de inversión.

domingo, 5 de enero de 2025

COMPORTAMIENTO DE LA ACCIÓN DEL BANCO DE BOGOTÁ (BBO) EL ULTIMO TRIMESTRE 2024

COMPORTAMIENTO DE ACCION DE MICROSOFT (MSFT) EL ULTIMO TRIMESTRE DE 2024

La acción de Microsoft (MSFT) en el último trimestre. Se ha realizado un trabajo completo al considerar tanto los indicadores técnicos (volatilidad, kurtósis, sesgo) como los fundamentales (PER, margen de beneficio bruto, EBITDA, beta, valor contable).

sábado, 4 de enero de 2025

INDICE COLCAP EL ULTIMO TRIMESTRE DE 2024

El comportamiento del índice bursátil colombiano refleja varias

dinámicas interesantes en la economía del país. Aquí hay algunos puntos clave y

recomendaciones basadas en el análisis:

El índice muestra un crecimiento del 3.10% en el

período mencionado, lo cual es positivo, pero la volatilidad del 2.27% indica

cierta inestabilidad en el corto plazo.

La volatilidad a largo plazo del 2% sugiere que,

aunque hay fluctuaciones, estas son relativamente moderadas.

El cambio de una distribución leptokúrtica a una

platikúrtica indica que los precios están menos concentrados alrededor de la

media en el corto plazo, lo que puede reflejar una mayor dispersión de los

rendimientos.

La reducción en el coeficiente de asimetría sugiere

que los precios están más alineados con una distribución normal, lo cual puede

ser una señal de estabilidad en el comportamiento de los precios.

La alta probabilidad de éxito en el corto plazo

(92.98%) indica que el índice podría estar sobrevalorado, lo que sugiere una

posible corrección en el futuro cercano.

En el largo plazo, una probabilidad de éxito del

65.18% muestra un potencial de crecimiento firme, aunque se espera una

corrección antes de que esto ocurra.

El comportamiento del índice bursátil puede ser un reflejo de varios

factores económicos:

La economía colombiana ha mostrado un crecimiento

moderado. En el segundo trimestre de 2024, el PIB real creció un 2.1%,

impulsado por la demanda interna y la inversión

La inflación ha sido un desafío, pero las políticas

monetarias han ayudado a estabilizar la economía

La recuperación en la inversión y el consumo ha

sido crucial para el crecimiento económico

Dada la volatilidad y la posible corrección en el

corto plazo, diversificar las inversiones puede ayudar a mitigar riesgos.

Considerar sectores que han mostrado crecimiento,

como las actividades artísticas y recreativas, el sector agropecuario y la

construcción

Mantener una perspectiva a largo plazo puede ser

beneficioso, especialmente si se espera una corrección en el corto plazo.

Invertir en sectores con potencial de crecimiento

sostenible y que se alineen con las políticas de desarrollo económico del país

Estar atento a las políticas económicas y fiscales

del gobierno, ya que estas pueden influir significativamente en el mercado

bursátil. Las reformas para mejorar el clima de inversión y reducir la

informalidad laboral pueden ofrecer nuevas oportunidades de inversión

.jpg)