“Ecopetrol S.A. (BVC: ECOPETROL; NYSE: EC; BVL: EC; TSX: ECP) es la mayor compañía de Colombia en ingresos, utilidad, activos y patrimonio neto. Ecopetrol es la única compañía colombiana de petróleo crudo y gas natural verticalmente integrada, con operaciones en Colombia, Brasil, Perú y la Costa del Golfo de los Estados Unidos. Sus subordinadas incluyen a las siguientes compañías: Propilco, Black Gold Re Ltd., Ecopetrol Oleo e Gas do Brasil Ltda., Ecopetrol America Inc., Ecopetrol del Perú S.A., Hocol, Equión Energía Limited, Andean Chemicals Limited, COMAI, Bioenergy S.A., ODL Finance S.A., ECP Global Energy, Ecopetrol Transportation Company, Ocensa S.A., Oleoducto de Colombia, Refinería de Cartagena, Ecopetrol Transportation Investment, Ecopetrol Capital AG y Oleoducto Bicentenario de Colombia S.A.S. Ecopetrol S.A. es una de las 40 compañías petroleras más grandes del mundo y una de las cuatro principales compañías petroleras en América Latina. La empresa es de propiedad mayoritaria de la República de Colombia (88.5%), y sus acciones cotizan en la Bolsa de Valores de Colombia S.A. (BVC) bajo el símbolo ECOPETROL, en la Bolsa de Valores de Nueva York (NYSE), la Bolsa de Valores de Lima (BVL) bajo el símbolo EC y la Bolsa de Valores de Toronto (TSX) bajo el símbolo ECP. La compañía divide sus operaciones en cuatro segmentos de negocio que incluyen: 1) exploración y producción, 2) transporte, 3) refinación y 4) suministro y mercadeo”.

Ecopetrol presenta sus resultados para el cuarto trimestre y el año 2011

Ecopetrol presenta sus resultados para el cuarto trimestre y el año 2011

Los resultados financieros y operativos de 2011 son los mejores en la historia de la empresa.

La producción promedio año del Grupo Empresarial alcanzó 724,1 kbped1, con un crecimiento de 17,6 % frente al promedio de producción de 2010.

Los ingresos, la utilidad operacional, el EBITDA2 y la utilidad neta de Ecopetrol S.A. en 2011 crecieron 53,5%, 82,2%, 70,4% y 85,1% respectivamente, frente al 2010.

La utilidad neta de Ecopetrol S.A. para el 2011 fue de COL$15.448,4 millardos, equivalente a COL$379,97 por acción.

1 Miles de barriles de petróleo equivalente por día

1 Miles de barriles de petróleo equivalente por día

2 Utilidad antes de impuestos, intereses, depreciaciones y amortizaciones

Ecopetrol S.A anunció hoy los resultados financieros no auditados (información en proceso de auditoría), tanto consolidados como no consolidados, para el cuarto trimestre de 2011 y para el año completo 2011, preparados y presentados en pesos colombianos (COL$) de acuerdo con el Régimen de Contabilidad Pública (RCP) de la Contaduría General de la Nación de Colombia. (Ecopetrol, 2012).

Ecopetrol S.A anunció hoy los resultados financieros no auditados (información en proceso de auditoría), tanto consolidados como no consolidados, para el cuarto trimestre de 2011 y para el año completo 2011, preparados y presentados en pesos colombianos (COL$) de acuerdo con el Régimen de Contabilidad Pública (RCP) de la Contaduría General de la Nación de Colombia. (Ecopetrol, 2012).

PRIMER TRIMESTRE 2012

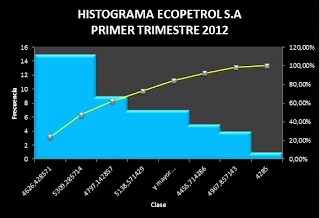

La acción de Ecopetrol S.A., al iniciar el presente trimestre, presentaba una cotización de $ 4.285.oo, finalizando el trimestre con un valor de $ 5.480.oo presentando un incremento en su cotización de $ 1.195oo que representa en términos porcentuales 27.89%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de crecimiento de 19.05 percibiendo además, un permanente y sostenido con un moderado nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

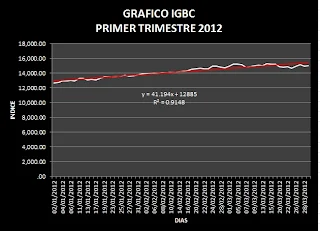

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $12.665.71 y finalizando el trimestre con un monto de $ 15.014.85, generando una diferencia negativa de $ 2.349.14 correspondiendo a un retroceso de 18.55%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción de Ecopetrol S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud creciente, mostrando una curva de tendencia lineal con una pendiente de 41.19. También se puede percibir, que este activo presentó un comportamiento igualmente positivo, con un ángulo de 19.05. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista, pues se encontró bastante movimiento con relación a la curva que define la tendencia lineal.

La media alcanzada por esta acción fue de $ 4.877.10, con un margen de desviación de $ 351.33 presentando un nivel de error relativo de 7.20%. El nivel de curtosis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la derecha de la normal.

El nivel de volatilidad de este activo en este tercer trimestre fue de 27.89%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.182.18 con un error absoluto de $ 777.03 presentando un índice de variación relativa de 5.48%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Ecopetrol S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 20.70%.

El nivel de volatilidad de este activo en este tercer trimestre fue de 27.89%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.182.18 con un error absoluto de $ 777.03 presentando un índice de variación relativa de 5.48%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Ecopetrol S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 20.70%.

La rentabilidad de la de Ecopetrol S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento heterogéneamente volátil con saltos o variaciones continuas y de permanente frecuencia, aunque al final del período se observó que la rentabilidad disminuye en gran proporción, dando como resultado un incremento en el valor del activo en una cuantía de $ 1.195.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo negativo de 0.00009 como determinante de un retroceso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Ecopetrol S.A, situación fácilmente observable en el siguiente cuadro:

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo negativo de 0.00009 como determinante de un retroceso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Ecopetrol S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Ecopetrol S.A en este trimestre de este año:

En resumen, el comportamiento y la evolución de la acción de Ecopetrol S.A. durante el primer trimestre del presente año, inició el 2 de enero con una cotización de $ 4.285.oo finalizó en este trimestre con un valor de $5.480.oo, mostrando un incremento en la cotización de $1.195.oo, que representa en términos porcentuales un retroceso de 27.89%.

RESUMEN SEGUNDO TRIMESTRE 2011

La petrolera estatal colombiana, Ecopetrol (NYSE: EC), corrigió a la baja su meta de producción para el año de 800.000b/d a 780.000b/d.

"No estamos modificando nuestros objetivos para el 2015 o el 2020, pero sí lo hicimos este año por eventos que van más allá de nuestro control", señaló el vicepresidente de exploración y producción, Héctor Manosalva, en una teleconferencia para inversionistas en alusión a los retrasos en la recepción de permisos para los proyectos y los frecuentes ataques de grupos rebeldes a infraestructura petrogasífera.

Ecopetrol apunta a producir 1 millón de barriles diarios (Mb/d) para el 2015 y 1,3Mb/d para el 2020.

La petrolera estatal y sus filiales observaron una caída de 2,5% en las utilidades del segundo trimestre, que se situaron a 3,66bn de pesos (US$2.030mn).

Pese a modificar su objetivo, la producción de Ecopetrol creció un 6,5% interanual en el segundo trimestre y 2,5% frente al primero cuarto del año, con lo que alcanza 762.200b/d.

Ejecutivos de la compañía señalaron durante la teleconferencia que la primera etapa de 120.000b/d del proyecto de transporte OBC debiera entrar en operaciones hacia fines de año.

El ducto iba a entrar en funciones originalmente en el 2011, pero Ecopetrol se vio obligada a postergarlo por los retrasos en la tramitación de los permisos ambientales requeridos.

En el tercer trimestre del 2011 se produjeron otras demoras cuando trabajadores abandonaron el sitio en una disputa laboral que se prolongó por varios días. Además, once trabajadores contratistas fueron secuestrados por grupos armados en febrero de este año mientras se trasladaban a sus faenas en el sitio del ducto en la provincia de Arauca. (Americas, Ecopetrol reduce meta anual de producción a 780.000b/d - Colombia, 2012).

TERCER TRIMESTRE 2012

La acción de Ecopetrol S.A., al iniciar el presente trimestre, presentaba una cotización de $ 5.030.oo, finalizando el trimestre con un valor de $ 5.300.oo presentando un incremento en su cotización de $270.oo que representa en términos porcentuales 5.37%. El comportamiento de dicho activo se presenta en la siguiente tabla:

RESUMEN SEGUNDO TRIMESTRE 2011

La petrolera estatal colombiana, Ecopetrol (NYSE: EC), corrigió a la baja su meta de producción para el año de 800.000b/d a 780.000b/d.

"No estamos modificando nuestros objetivos para el 2015 o el 2020, pero sí lo hicimos este año por eventos que van más allá de nuestro control", señaló el vicepresidente de exploración y producción, Héctor Manosalva, en una teleconferencia para inversionistas en alusión a los retrasos en la recepción de permisos para los proyectos y los frecuentes ataques de grupos rebeldes a infraestructura petrogasífera.

Ecopetrol apunta a producir 1 millón de barriles diarios (Mb/d) para el 2015 y 1,3Mb/d para el 2020.

La petrolera estatal y sus filiales observaron una caída de 2,5% en las utilidades del segundo trimestre, que se situaron a 3,66bn de pesos (US$2.030mn).

Pese a modificar su objetivo, la producción de Ecopetrol creció un 6,5% interanual en el segundo trimestre y 2,5% frente al primero cuarto del año, con lo que alcanza 762.200b/d.

Ejecutivos de la compañía señalaron durante la teleconferencia que la primera etapa de 120.000b/d del proyecto de transporte OBC debiera entrar en operaciones hacia fines de año.

El ducto iba a entrar en funciones originalmente en el 2011, pero Ecopetrol se vio obligada a postergarlo por los retrasos en la tramitación de los permisos ambientales requeridos.

En el tercer trimestre del 2011 se produjeron otras demoras cuando trabajadores abandonaron el sitio en una disputa laboral que se prolongó por varios días. Además, once trabajadores contratistas fueron secuestrados por grupos armados en febrero de este año mientras se trasladaban a sus faenas en el sitio del ducto en la provincia de Arauca. (Americas, Ecopetrol reduce meta anual de producción a 780.000b/d - Colombia, 2012).

TERCER TRIMESTRE 2012

La acción de Ecopetrol S.A., al iniciar el presente trimestre, presentaba una cotización de $ 5.030.oo, finalizando el trimestre con un valor de $ 5.300.oo presentando un incremento en su cotización de $270.oo que representa en términos porcentuales 5.37%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de crecimiento de 5.7144 percibiendo además, un permanente y sostenido nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $13.703.17 y finalizando el trimestre con un monto de $ 14.056.60, generando una diferencia positiva de $ 353.43 correspondiendo a un aumento de 2.58%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $13.703.17 y finalizando el trimestre con un monto de $ 14.056.60, generando una diferencia positiva de $ 353.43 correspondiendo a un aumento de 2.58%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción de Ecopetrol S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud creciente, mostrando una curva de tendencia lineal con una pendiente de 12.565 También se puede percibir, que este activo presentó un comportamiento igualmente positivo, con un ángulo de 5.7144.La volatilidad que presento en su evolución esta acción en este trimestre resultó muy interesante para el inversionista, pues se encontró una volatilidad importante en su movimiento con relación a la curva que define la tendencia lineal.

La media alcanzada por esta acción fue de $ 5.188.85, con un margen de desviación de $144.93 presentando un nivel de error relativo de 2.79%. El nivel de curtosis resulta ser menos apuntada que la normal o platicurtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este trimestre fue de 11.50%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la volatilidad en la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $13.925.08 con un error absoluto de $ 299.87 presentando un índice de variación relativa de 2.15%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Ecopetrol S.A. en este período.

El resultado de la curtosis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 9.13%.

La rentabilidad de la de Ecopetrol S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento poco volátil con saltos o variaciones distanciadas y de escasa frecuencia, aunque al final del período se observó que la rentabilidad disminuye, dando como resultado una pérdida de valor de este activo en una cuantía de $270.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido decrecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez menos volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo negativo de - 0.00001 como determinante de un retroceso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Ecopetrol S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Ecopetrol S.A en este trimestre de este año:

En resumen, el comportamiento y la evolución de la acción de Ecopetrol S.A. durante el primer trimestre del presente año, inició el 2 de enero con una cotización de $ 4.285.oo finalizó en este trimestre con un valor de $ 5.300.oo, mostrando un incremento en la cotización de $1015.oo, que representa en términos porcentuales un beneficio de 23.69%.

RESUMEN TERCER TRIMESTRE 2011

La producción promedio (Ecopetrol S.A. mas su participación en filiales y subsidiarias) durante el tercer trimestre fue 1,6% mayor a la del mismo periodo de 2011.

La utilidad neta fue un 22% inferior a la reportada en el mismo periodo del año anterior. Esto obedece al efecto combinado de los menores volúmenes vendidos y el crecimiento de los costos.

Los ingresos, la utilidad operacional, el EBITDA y la utilidad neta de Ecopetrol S.A. durante el periodo enero – septiembre del año 2012 crecieron 10,0%, 3,7%, 4,1% y 2,3% respectivamente frente al mismo periodo del año anterior.

TERCER TRIMESTRE 2012

La acción de Ecopetrol S.A., al iniciar el presente trimestre, presentaba una cotización de $ 5.270.oo, finalizando el trimestre con un valor de $ 5.460.oo presentando un incremento en su cotización de $190.oo que representa en términos porcentuales 3.60%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente negativa, mostrando un ángulo de decrecimiento de -3.2089 percibiendo además, un permanente y sostenido nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $14.101.17 y finalizando el trimestre con un monto de $ 14.715.84, generando una diferencia positiva de $ 614.17 correspondiendo a un aumento de 4.36%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el gráfico de comportamiento de la acción de Ecopetrol S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud creciente, mostrando una curva de tendencia lineal con una pendiente positiva de 0.8521 También se puede percibir, que este activo al contrario presentó un comportamiento negativo en su pendiente, con un ángulo de -3.2089.La volatilidad que presento en su evolución esta acción en este trimestre resultó muy interesante para el inversionista, pues se encontró una volatilidad importante en su movimiento con relación a la curva que define la tendencia lineal.

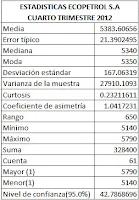

La media alcanzada por esta acción fue de $ 5.383.61, con un margen de desviación de $21.39 presentando un nivel de error relativo de 0.40%. El nivel de curtosis resulta ser más apuntada que la normal o leptocúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la derecha de la normal.

El nivel de volatilidad de este activo en este trimestre fue de 12.65%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la volatilidad en la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.437.49 con un error absoluto de $ 37.83 presentando un índice de variación relativa de 0.26%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Ecopetrol S.A. en este período.

El resultado de la curtosis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la derecha de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 8.39%.

La rentabilidad de la de Ecopetrol S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento volátil con saltos o variaciones frecuentes y de frecuencia sostenida, aunque al final del período se observó que la rentabilidad aumenta, dando como resultado un beneficio de valor de este activo en una cuantía de $190.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido decrecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez menos volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el gráfico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo negativo de - 0.00004 como determinante de un retroceso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Ecopetrol S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Ecopetrol S.A en este trimestre de este año:

En resumen, el comportamiento y la evolución de la acción de Ecopetrol S.A. durante el primer trimestre del presente año, inició el 2 de enero con una cotización de $ 4.285.oo finalizó en este trimestre con un valor de $ 5.460.oo, mostrando un incremento en la cotización de $1175.oo, que representa en términos porcentuales un beneficio de 27.42%.

Ecopetrol. (2012). Ecopetrol presenta sus resultados para el cuarto trimestre y el año 2011. Bogota: http://www.ecopetrol.com.co/contenido.aspx?catID=148&conID=54775 pagID=133989.

Americas, B. N. (1 de Octubre de 2012). Ecopetrol reduce meta anual de producción a 780.000b/d - Colombia. Americas, Business News. Lecturas recomendadas:

(Departamento de Investigaciones Economicas de Acciones & Valores, 2012)

(Departamento de Investigaciones Economicas de Acciones & Valores, 2012)

El sorprendente mundo de la bolsa, Padre rico padre pobre, El cuadrante de flujo de dinero, Curso de bolsa, Indice beta análisis e interpretación, Introducción a los mercados financieros, El precio del dinero a corto y largo plazo, Que es y que no es la Bolsa, Que es caro y que es barato, Per y rentabilidad por dividendos, http://www.bolsax.com//, Incidencia de la crisis económica en la inversión,Portafolio , Porque los colombianos somos pobres.la bolsa de valores otra manera de vivir.