Intercorp

Financial Services Inc. presta servicios de banca, seguros, gestión de

patrimonios y pagos a clientes minoristas y comerciales en Perú. La empresa

ofrece préstamos, facilidades de crédito, depósitos y cuentas corrientes;

productos de renta vitalicia con pago de prima única y productos de seguros de

vida convencionales, así como otros productos de seguros minoristas; y

servicios de corretaje y gestión de inversiones.

El

gráfico principal de "INTERCORP FINANCIAL SERVICES (IFS)" muestra la

trayectoria del precio de la acción a lo largo de un extenso período

(aproximadamente 15 años). Se pueden identificar varias fases clave:

La

acción al iniciar el estudio, parece

haber experimentado un crecimiento significativo, pasando de un rango inferior

(alrededor de 20-25 unidades) a alcanzar un primer pico notable, quizás cerca

de las 45-50 unidades. Esta fase inicial de ascenso sugiere un período de

consolidación y expansión para IFS, posiblemente en un entorno económico

favorable en Perú.

Después

del primer ascenso, la acción parece entrar en una fase de consolidación o

fluctuación alrededor de un rango superior. Aunque no se observa un crecimiento

explosivo, la acción mantiene su valor, lo que podría indicar madurez en el

crecimiento del negocio o un entorno de mercado más desafiante. Las líneas de

tendencia (roja, morada y verde) parecen mostrar un soporte y resistencia

dentro de un rango definido, con la línea roja actuando como una especie de

promedio móvil o línea de tendencia de soporte ascendente, aunque con cierta

lateralización.

Tras

la caída de 2020, la acción muestra una recuperación gradual pero consistente.

Aunque el precio no ha vuelto a alcanzar los máximos históricos pre-pandemia

(al menos no de manera sostenida), la tendencia general desde 2020 hasta junio

de 2025 es claramente alcista, con la acción recuperándose y superando los

niveles intermedios. Esto indica resiliencia y una vuelta a la confianza de los

inversionistas. Las líneas de tendencias polinómicas capturan bien esta fase de

recuperación y crecimiento.

La

trayectoria de 2010 a 2019 sugiere que IFS es una empresa con una base sólida

de crecimiento. Pudo expandirse y consolidarse en el mercado peruano, lo que se

refleja en un aumento sostenido del valor de su acción antes de los eventos

externos disruptivos.

La

caída drástica en 2020 es un reflejo del impacto sistémico de la pandemia. Sin

embargo, la posterior recuperación robusta demuestra la capacidad de la empresa

(y del sector financiero peruano en general) para absorber choques severos,

adaptarse a nuevas condiciones y recuperar la confianza de los mercados. Esto

habla de una gestión financiera prudente y una operación robusta.

A

pesar de la volatilidad en ciertos períodos (especialmente en 2020), la

tendencia general ascendente desde 2010 hasta 2025 (considerando la

recuperación desde 2020) sugiere que Intercorp Financial Services ha sido una

inversión que ha generado valor a largo plazo para sus accionistas. La

capacidad de recuperarse de un evento de "cisne negro" como la

pandemia refuerza su perfil como una inversión resiliente.

La

acción muestra fases de expansión, consolidación y recuperación, lo que es

típico de empresas que operan en mercados maduros. La habilidad de IFS para

navegar estos ciclos ya sea por crecimiento orgánico, adquisiciones o

adaptaciones estratégicas, es clave para su éxito a largo plazo.

El

gráfico incluye una función de regresión (y=− 0,0008 x+31.898) con un R2 =0.0157.

Y R2 tan bajo (0.0157) indica que la línea de regresión lineal

simple mostrada explica muy poco de la variabilidad del precio de la acción a

lo largo de este extenso período. Esto significa que el movimiento del precio

de la acción de IFS en el largo plazo no puede ser capturado por una simple

tendencia lineal. La acción tiene un comportamiento más complejo, con múltiples

fases de crecimiento, consolidación y reacción a eventos (como la pandemia), lo

que hace que una única línea recta no sea representativa de su trayectoria

total. Las líneas de tendencias polinómicas (morada y verde) son visualmente

más útiles para entender las fases del precio.

Aunque

la tabla es general y no específica para "largo plazo", algunos datos

son relevantes para entender el comportamiento histórico:

El

valor de la media indica que el precio promedio de la acción a lo largo de todo

el período ha rondado los 30.35 unidades.

La

mediana está muy cerca de la media, sugiriendo una distribución de precios

relativamente simétrica, aunque no perfectamente.

Una

desviación estándar de aproximadamente 6.5 unidades, en relación con una media

de 30, indica una volatilidad moderada y significativa a lo largo del período. Existe

además, una dispersión considerable de los precios alrededor de su promedio, lo

cual es visible en el gráfico con sus altibajos.

La

diferencia entre el Máximo (50) y el Mínimo (18.15) de la acción es de 31.85

unidades. Esto subraya la amplitud de la fluctuación de precios experimentada

por la acción a lo largo de los 15 años, desde sus puntos más bajos hasta sus

picos más altos.

Los

valores mínimo 18.15 y máximo 50, confirman el rango de precios en el que se ha

movido la acción. El mínimo probablemente se alcanzó durante la crisis de 2020,

y el máximo en el período pre-pandemia.

El

estudio a largo plazo de la acción de Intercorp Financial Services revela un

activo que, a pesar de experimentar una volatilidad considerable y un choque

externo significativo (la pandemia de COVID-19), ha demostrado una notable

capacidad de crecimiento y recuperación. La trayectoria general indica que IFS

es una empresa con fundamentos sólidos, capaz de generar valor para el

accionista a lo largo de extensos períodos. Su comportamiento refleja tanto el

crecimiento del sector financiero peruano como la resiliencia inherente de la

propia compañía ante adversidades. Para un inversor con un horizonte temporal

prolongado, la acción de IFS ha presentado características atractivas de

crecimiento y recuperación de valor.

El gráfico

de mediano plazo muestra la evolución del precio de la acción de IFS durante

los últimos tres años. Se pueden identificar las siguientes fases:

El gráfico

parece comenzar con la acción en un nivel bajo (alrededor de 20-22 unidades),

lo que es consistente con la fase de recuperación pos-pandemia que se observó

en el análisis de largo plazo. Hay un ascenso claro en los primeros

"puntos" del gráfico, sugiriendo un impulso alcista tras el impacto

inicial.

Después de

la recuperación inicial, la acción parece entrar en un período de fluctuación y

consolidación. El precio oscila dentro de un rango más o menos definido, con

altibajos que pueden ser atribuidos a la volatilidad normal del mercado,

noticias económicas, o el sentimiento de los inversores. Las líneas de

tendencias polinómicas morada y verde se entrelazan y cruzan con mayor

frecuencia, lo que sugiere que no hay una tendencia direccional fuerte y

constante durante esta fase central. La línea roja o curva de regresión lineal,

que podría representar una media móvil o una tendencia más lenta, muestra una

trayectoria relativamente plana o con una ligera inclinación.

Hacia el

final del período, se observa un nuevo y más pronunciado impulso alcista. El

precio de la acción sube notablemente, superando el rango de consolidación

previo y alcanzando niveles más altos, acercándose o superando los 35-36

unidades. Esta fase final de crecimiento es un indicador positivo para la

acción en el momento actual.

La

capacidad de la acción para recuperarse desde sus mínimos post-pandemia y

sostener ese crecimiento, incluso con fases de consolidación, subraya la

resiliencia de Intercorp Financial Services y la confianza del mercado en su

modelo de negocio.

El mediano

plazo (2022-2025) ha estado marcado por factores como la inflación global, el

aumento de las tasas de interés, incertidumbre geopolítica y, en el caso de

Perú, posibles fluctuaciones en la política interna. La capacidad de IFS para

mantener o aumentar su valor de acción en este contexto indica una buena

gestión, quizás un buen rendimiento de sus operaciones bancarias, seguros o

retail financiero.

El marcado

repunte en los últimos meses del período

es una señal cualitativa muy positiva. Podría deberse a:

La

publicación de informes de ganancias favorables, superando las expectativas del

mercado. Un optimismo renovado sobre la economía peruana o el sector

financiero. Anuncios de nuevas estrategias, expansiones, o movimientos

corporativos. Mayor interés de inversores institucionales o extranjeros.

Aunque hubo

fases de consolidación y fluctuación, la tendencia general desde el inicio de

este período hasta el final es de recuperación y crecimiento. Las líneas de

tendencia polinómicas parecen capturar un movimiento ascendente general.

El valor de

R2=0.0063 para la regresión lineal (y=0,0011 x+25.179) es

extremadamente bajo. Al igual que en el análisis de largo plazo, esto significa

que una simple línea recta no es un buen predictor del movimiento del precio de

la acción a mediano plazo. La acción se mueve en fases (recuperación,

consolidación, nuevo impulso), lo que confirma que su comportamiento es más

complejo que una tendencia lineal simple y requiere un análisis más matizado de

sus fases.

El precio

promedio de la acción durante este período de tres años ha sido de

aproximadamente 25.76 unidades. La mediana es ligeramente inferior a la media,

lo que podría indicar que hay una cola más larga de precios más altos o que la

distribución de precios no es perfectamente simétrica, quizás con un mayor

número de observaciones en los rangos inferiores o medios.

Con una

media de 25.76, una desviación estándar de 4.21 indica una volatilidad

considerable dentro de este período. La acción ha tenido movimientos

significativos. El rango entre el Máximo (37.1) y el Mínimo (18.15) de la

acción es de 18.95 unidades. Esto confirma las fluctuaciones observadas en el

gráfico, desde sus puntos más bajos de recuperación hasta los recientes picos. Estos

valores demuestran la amplitud de los movimientos de la acción. El mínimo

probablemente se dio al inicio del período (junio 2022 o poco después), y el

máximo es el reciente pico observado en el gráfico.

Una

rentabilidad del 17.29% en este período de mediano plazo es un desempeño muy

positivo para cualquier inversión, especialmente para una acción bancaria. Esto

sugiere que IFS ha sido una inversión lucrativa en los últimos tres años, lo

cual se alinea con la fase de recuperación y el reciente impulso alcista

observado en el gráfico.

La acción

de Intercorp Financial Services en el mediano plazo (Junio 2022 - Junio 2025)

ha demostrado una sólida fase de recuperación seguida de un período de

consolidación con volatilidad, para finalmente culminar en un impulso alcista

notable en los últimos meses. La rentabilidad del 17.29% en este período es un

fuerte indicador de su buen desempeño y atractivo para los inversionistas. A

pesar de las fluctuaciones inherentes a los mercados financieros, IFS ha sabido

navegar el entorno económico reciente, consolidando su recuperación y mostrando

señales de un renovado vigor. Esto sugiere una empresa con fundamentos

operativos estables y una gestión que ha sabido capitalizar las oportunidades o

mitigar los riesgos del entorno económico y financiero.

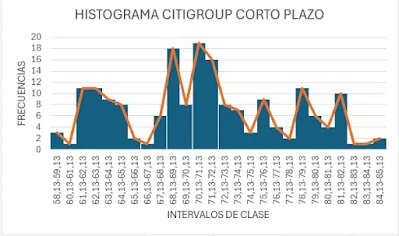

El gráfico

de corto plazo de IFS muestra la evolución del precio de la acción durante los

últimos seis meses, revelando un patrón distintivo:

A lo largo

de todo el período de seis meses, la acción exhibe una tendencia alcista

dominante y bien definida. El precio se mueve generalmente hacia arriba, aunque

con las fluctuaciones esperadas.

Dentro de

la tendencia alcista general, se observan períodos de volatilidad y

correcciones o "recortes" temporales. Por ejemplo, hay caídas

puntuales después de alcanzar nuevos máximos, lo que es una dinámica normal en

un mercado con tendencia. Estas caídas son rápidamente seguidas por nuevas

recuperaciones y continuación de la tendencia alcista.

Las líneas

de tendencia polinómica (morada, verde) se mueven en una estrecha concordancia,

siguiendo de cerca el precio de la acción y validando la fuerza de la tendencia

alcista. La línea roja, que corresponde a la linea de regresión lineal en

particular, parece actuar como un fuerte nivel de soporte o una media móvil

ascendente que el precio respeta.

Hacia el

final del gráfico, la acción parece haber alcanzado un nuevo máximo (cercano a las

37 unidades), y luego muestra una ligera consolidación o una fase de menor

inclinación. Esto podría ser una pausa antes de continuar el ascenso o una

señal de que la velocidad de subida podría moderarse.

A

diferencia de los análisis de largo y mediano plazo, el R2 para el

corto plazo es muy alto (0.8721). Esto significa que la regresión lineal

(y=0,0541 x+25.929) es un excelente predictor de la variabilidad del precio de

la acción en este período de seis meses. Cualitativamente, esto indica una

tendencia lineal muy fuerte y consistente durante este corto plazo, lo que

simplifica su interpretación.

La acción

de IFS está experimentando un fuerte momentum positivo. Los inversionistas

están activamente comprando, impulsando el precio hacia arriba. Esto puede ser impulsado

por resultados empresariales recientes muy favorables, noticias positivas sobre

el sector financiero, o un sentimiento general alcista del mercado.

El alto R2

y la clara tendencia ascendente son indicativos de una alta confianza del

inversionista en las perspectivas inmediatas de la empresa. Los traders y

especuladores podrían estar participando activamente.

Si bien la

tendencia es fuerte, las subidas pronunciadas en el corto plazo a veces pueden

llevar a la acción a niveles de "sobrecompra". La ligera

desaceleración al final del gráfico podría ser una señal de una inminente toma

de ganancias o una corrección menor, aunque no hay indicios de un cambio de

tendencia.

Una

tendencia tan clara a menudo se asocia con un aumento en el volumen de

negociación, lo que sugiere una mayor liquidez y participación de diferentes

tipos de inversores en este período.

El precio

promedio en los últimos seis meses se sitúa en aproximadamente 30.85 unidades. La

mediana está muy cerca de la media, lo que sugiere que la distribución de

precios en este corto período es bastante simétrica alrededor del promedio.

Una

desviación estándar de aproximadamente 3.03, en relación con una media de

30.85, indica una volatilidad moderada. Aunque hay fluctuaciones, la desviación

no es excesivamente alta para la magnitud de la tendencia. El rango entre el

Máximo (37.1) y el Mínimo (26) es de 11.1 unidades. confirma los movimientos

observados, desde el inicio del período hasta los picos recientes.

Una

rentabilidad del 42.27% en solo seis meses es excepcional para una acción de un

sector tan establecido como el financiero. Esto indica que IFS ha tenido un

rendimiento superior muy significativo en el corto plazo, lo que coincide

perfectamente con la fuerte tendencia alcista observada en el gráfico.

El

pronóstico de precio, sugiere una expectativa de que el precio de la acción

continúe su ascenso o se mantenga en niveles muy elevados, quizás superando los

picos observados en el gráfico. Esto refuerza la percepción de un fuerte

impulso alcista actual.

Intercorp

Financial Services (IFS) es una acción que, en el largo plazo, ha demostrado

ser una inversión resiliente y generadora de valor, capaz de superar crisis

significativas como la pandemia. Su trayectoria muestra un crecimiento

fundamental y una adaptación a los ciclos del mercado, aunque su comportamiento

es complejo y no lineal.

En el mediano

plazo, la acción se ha recuperado notablemente de los mínimos post-pandemia,

mostrando una rentabilidad saludable y navegando un entorno económico volátil

con fases de consolidación y un resurgimiento reciente.

Finalmente,

el corto plazo (últimos seis meses) es el período más dinámico y claramente

alcista, con una rentabilidad excepcional y una tendencia lineal muy fuerte y

predecible (R2 muy alto). Esto sugiere que la acción de IFS está actualmente en

un momento de gran fortaleza y optimismo por parte de los inversionistas.

Lo que se

observa en el largo y mediano plazo como una recuperación gradual y fluctuante

culmina en el corto plazo en un impulso alcista muy potente. Esto podría

indicar que la resiliencia y los buenos fundamentales que se gestaron en los

períodos más largos están dando frutos ahora en una fuerte apreciación del

precio, o que el mercado está reaccionando de manera muy favorable a noticias

recientes (probablemente resultados financieros muy positivos) que han

reforzado la confianza en la empresa. Para un inversor, la acción de IFS

muestra un perfil de valor a largo plazo, buena recuperación a mediano plazo y

un momentum alcista muy atractivo en el corto plazo.

Todas las

medias móviles (simples y exponenciales) en diferentes períodos (5, 10, 20, 50,

100, 200) están en "Compra". Esto es una señal muy fuerte de una

tendencia alcista consolidada a corto, mediano y largo plazo. El hecho de que

las medias móviles más cortas estén por encima de las más largas (implícito por

las señales de compra consistentes) confirma esta fortaleza alcista.

Es notable

que todos los puntos pivote (S3, S2, S1, pívot Point, R1, R2, R3) de todos los

sistemas (Classic, Fibonacci, Camarilla, Woodie's) tienen el mismo valor de

36.25. Esto podría indicar que el precio actual está muy cerca o exactamente en

este punto de equilibrio, o podría ser un dato simplificado donde se agrupan

los niveles clave en un solo valor. En un escenario real, sería inusual que

todos los puntos pivote coincidan exactamente, lo que sugiere que este valor

podría ser el precio de cierre o una referencia central para los cálculos del

día. Este valor unificado puede actuar como un nivel crucial de

soporte/resistencia.

El análisis

técnico refuerza significativamente cualquier señal positiva que se pueda

derivar del análisis fundamental (IFS). La fuerte señal de "Compra"

de los indicadores y, especialmente, la consistencia en las medias móviles,

apuntan a una tendencia alcista robusta. Si el análisis fundamental de IFS

también sugiere un buen desempeño, la combinación de ambos análisis ofrecería

un caso de inversión muy sólido.

La mayoría

de los indicadores de momentum (RSI, STOCH, MACD, CCI, Ultimate Oscillator,

ROC, Bull/Bear Power) están en "Compra", lo que sugiere que la fuerza

de la tendencia alcista se mantiene. La "Alta Volatilidad" indicada

por el ATR(14) significa que el precio del activo puede experimentar

movimientos significativos. Esto puede generar oportunidades, pero también

mayor riesgo. La señal de "Overbought" del Williams %R merece

atención. Aunque la tendencia es alcista, esto podría indicar que el precio ha

subido muy rápidamente y podría haber una corrección menor o una consolidación

antes de continuar subiendo.

El valor de

36.25 como punto pivote central para todos los métodos puede ser un nivel

psicológico o de soporte/resistencia importante que los traders y el mercado

están observando.

La

información técnica proporciona una fuerte validación de una tendencia alcista.

Sin embargo, la volatilidad y la señal de "sobrecompra" sugieren la

necesidad de un seguimiento continuo y una gestión de riesgos adecuada.