“Entre las cifras más relevantes vale la pena destacar: Las ventas totales consolidadas fueron de $1,237,546 millones, 7.7% más que las obtenidas en el primer trimestre de 2011. Las ventas en Colombia crecieron 10.9%, alcanzando los $889,983 millones, gracias al éxito de la estrategia comercial de los negocios del Grupo y a la buena dinámica de consumo que vive el país.

Las ventas internacionales crecieron 4.6%, llegando a USD 193.2 millones (28.1% de las ventas totales). El menor ritmo de crecimiento de las ventas internacionales durante el trimestre obedeció al lento inicio del año en el mercado de golosinas de chocolate en México. Se destacaron los crecimientos en ventas de Panamá (20.3%), Perú (14.2%) y Estados Unidos (8.4%). El EBITDA ascendió a COP 150,246 millones, con un crecimiento de 8.6% y un margen sobre ventas de 12.1% (vs. 12.0% en Q1_2011).

En la parte no operativa, se destaca el decrecimiento del 18.0% en los gastos financieros, en razón de la disminución de pasivos, la utilidad neta consolidada llegó a $59,604 millones, 3.4% más que en igual periodo de 2011 y con un margen neto del 4.8% (vs. 5.0% en Q1_2011). La dinámica del mercado nacional fue positiva, contrario a lo sucedido con el internacional. En el agregado, las ventas del Grupo, si bien no fueron sobresalientes como las observadas el año pasado, tampoco son del todo negativas; en términos de crecimiento, se encuentran relativamente alineadas con nuestras proyecciones, pero su valor si está algo por debajo del estimado originalmente.

Se destaca favorablemente el retorno a un margen EBITDA por los niveles del 12%, que en los dos últimos trimestres del 2011 había presentado deterioros por el alto costo de las materias primas, pero es necesario indicar que tanto el valor del EBITDA del primer trimestre de 2012 como el margen, se encuentran levemente por debajo de nuestras estimaciones iniciales”. (La Nota Economica, 2012).

PRIMER TRIMESTRE 2012

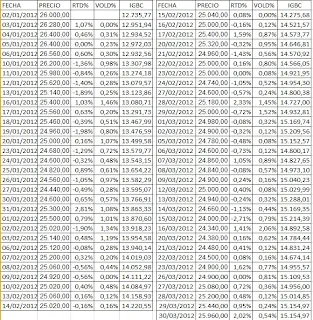

La acción de Nutresa S.A, al iniciar el presente trimestre, presentaba una cotización de $ 21.540.oo, finalizando el trimestre con un valor de $ 21.660.oo presentando un incremento en su cotización de $ 120.oo que representa en términos porcentuales 0.55%. El comportamiento de dicho activo se presenta en la siguiente tabla:

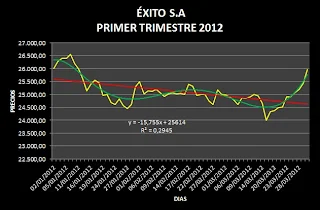

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de crecimiento de 7.40 percibiendo además, un permanente y sostenido con un moderado nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $12.665.71 y finalizando el trimestre con un monto de $ 15.014.85, generando una diferencia negativa de $ 2.349.14 correspondiendo a un retroceso de 18.55%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $12.665.71 y finalizando el trimestre con un monto de $ 15.014.85, generando una diferencia negativa de $ 2.349.14 correspondiendo a un retroceso de 18.55%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción de Nutresa S.A y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud creciente, mostrando una curva de tendencia lineal con una pendiente de 41.19. También se puede percibir, que este activo presentó un comportamiento positivo, con un ángulo de 7.40. La volatilidad que presento en su evolución esta acción en este trimestre resultó poco interesante para el inversionista, pues se encontró un reducido movimiento con relación a la curva que define la tendencia lineal.

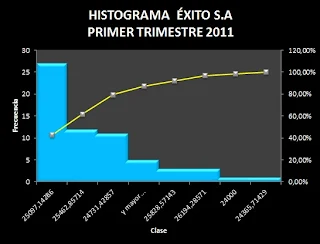

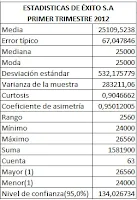

La media alcanzada por esta acción fue de $ 21.625.08, con un margen de desviación de $ 532.92 presentando un nivel de error relativo de 2.46%. El nivel de curtosis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la derecha de la normal.

El nivel de volatilidad de este activo en este trimestre fue de 10.19%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

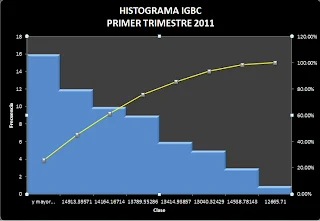

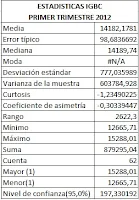

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.182.18 con un error absoluto de $ 777.03 presentando un índice de variación relativa de 5.48%. El nivel de deformación de los datos determina una mayor volatilidad en el mercado general que en el comportamiento de la acción de Nutresa S.A que llego a un guarismo de 5.03% en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 20.70%.

La rentabilidad de la Nutresa S.A se observa en el gráfico expuesto, donde se percibe un comportamiento poco volátil con saltos o variaciones distanciadas y de escasa frecuencia, aunque al final del período se observó que la rentabilidad disminuye en gran proporción, dando como resultado un aumento del valor de este activo en una cuantía de $ 120.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez menos volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo negativo de 0.00002 como determinante de un retroceso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción Nutresa S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Nutresa S.A en este trimestre de este año:

En resumen, el comportamiento y la evolución de la acción de Nutresa S.A durante el primer trimestre del presente año, inició el 2 de enero con una cotización de $ 21.540.oo finalizó en este trimestre con un valor de $ 21.660.oo, mostrando un incremento en la cotización de $120.oo, que representa en términos porcentuales una pérdida de 0.55%.

La Nota Economica. (2 de Mayo de 2012). Grupo Nutresa incrementa sus ventas un 77%. LaNotadigital.com. Lecturas recomendadas:

El sorprendente mundo de la bolsa, Padre rico padre pobre, El cuadrante de flujo de dinero, Curso de bolsa, Indice beta análisis e interpretación, Introducción a los mercados financieros, El precio del dinero a corto y largo plazo, Que es y que no es la Bolsa, Que es caro y que es barato, Per y rentabilidad por dividendos, http://www.bolsax.com//, Incidencia de la crisis económica en la inversión,Portafolio , Porque los colombianos somos pobres.