sábado, 25 de enero de 2025

BOLSA MERCANTIL DE COLOMBIA (BMC)

CHEVRON CORPORATION (CVX)

Chevron

Corporation es una empresa petrolera estadounidense constituida

en 1911 en California, tras la disolución del trust Standard

Oil, bajo el nombre de Standard Oil of California. En un período de más de

cuarenta años, John D. Rockefeller llevó la Standard Oil a ser la compañía más

grande del mundo durante mucho tiempo.

Si bien la rentabilidad del 28.48% en cuatro años puede

parecer baja comparada con otros activos, es importante considerar el contexto

del sector energético. Los precios del petróleo son volátiles y están sujetos a

numerosas variables externas como la geopolítica, la demanda global y las

políticas ambientales.

Los indicadores técnicos sugieren un posible cambio de

tendencia al alza, lo que podría indicar mejores perspectivas a corto, mediano

y largo plazo. Sin embargo, es esencial corroborar esta señal con otros

análisis.

Un PER de 17.2x sugiere que el mercado espera un

crecimiento sólido de las ganancias de Chevron en los próximos años.

El EBITDA y el margen de beneficio bruto son indicadores

positivos de la salud financiera de la compañía.

Una beta de 1.11 indica que la acción de Chevron tiende a

ser más volátil que el mercado en general, lo que puede ser tanto una

oportunidad como un riesgo.

Chevron es conocida por su sólida política de dividendos.

Si los dividendos son una parte importante de su estrategia de inversión, es

fundamental evaluar la sostenibilidad y el crecimiento histórico de los

dividendos de la compañía.

Es importante considerar los siguientes riesgos, los

precios del petróleo pueden fluctuar significativamente debido a diversos

factores, lo que puede afectar directamente los resultados de Chevron.

La creciente preocupación por el cambio climático y la

transición hacia fuentes de energía renovables podrían presentar desafíos para

las empresas de combustibles fósiles como Chevron.

Las tensiones geopolíticas en las principales regiones

productoras de petróleo pueden generar volatilidad en los precios y afectar las

operaciones de Chevron.

La inversión en Chevron podría ser atractiva para un

inversor con un horizonte de inversión a largo plazo y una tolerancia moderada

al riesgo.

- A

favor:

- Sólida

posición financiera.

- Potencial

de crecimiento a largo plazo.

- Historial

de pago de dividendos.

- Indicadores

técnicos que sugieren un posible cambio de tendencia al alza.

- En

contra:

- Volatilidad

del sector energético.

- Riesgos

relacionados con la transición energética.

- Rentabilidad

histórica relativamente baja en comparación con otros activos.

Recomendaciones Adicionales:

Realizar un análisis más profundo de la compañía,

incluyendo un estudio de sus competidores, su estrategia a largo plazo y su

exposición a diferentes regiones geográficas.

No concentrar toda la cartera en una sola acción,

especialmente en un sector tan volátil como el energético.

Consultar a un asesor financiero para obtener una

evaluación personalizada de su situación financiera y objetivos de inversión.

Chevron presenta una oportunidad de inversión interesante,

pero es fundamental sopesar cuidadosamente los riesgos y beneficios antes de

tomar una decisión.

Esta información es de carácter general y no constituye

asesoramiento financiero personalizado. Es importante realizar una

investigación exhaustiva antes de tomar cualquier decisión de inversión.

Chevron tiene una rentabilidad por dividendos del

4.04%, que es superior a la media del sector. La empresa ha mostrado

estabilidad en sus ingresos y ha mantenido un payout ratio del 70.33%, lo que

indica una política de dividendos sostenible. Los márgenes de beneficio bruto

del 39.2% y el EBITDA alto son señales de una operación eficiente

Aunque Chevron tiene buenos márgenes, las

perspectivas de crecimiento de beneficios por acción (BPA) son limitadas según

los analistas

La beta de 1.11 indica que la acción es más volátil

que el mercado, lo que puede ser un riesgo en periodos de alta incertidumbre

Los indicadores técnicos actuales sugieren una

tendencia de venta, lo que podría indicar una oportunidad de compra si se

confirma un cambio de tendencia alcista

Si eres un inversor que busca estabilidad y rentabilidad por dividendos, Chevron podría ser una opción atractiva. Sin embargo, si tu objetivo es un crecimiento de capital más agresivo, podrías considerar diversificar en sectores con mayores perspectivas de crecimiento.

jueves, 23 de enero de 2025

ESTUDIO DE ECOPETROL

La acción de Ecopetrol sufrió un fuerte golpe por la caída en la demanda de petróleo a nivel mundial. A pesar de la recuperación inicial, la tendencia a largo plazo muestra una caída significativa, con una rentabilidad negativa y una volatilidad considerable. Los indicadores técnicos sugieren una condición de sobreventa y una fuerte señal de venta. Los indicadores fundamentales muestran un PER bajo y un buen rendimiento de capital, pero la beta sugiere una menor volatilidad que el mercado en general.

Es crucial considerar el panorama general del sector energético. Los precios del petróleo son volátiles y están influenciados por factores geopolíticos, cambios en las políticas energéticas y la transición hacia fuentes de energía renovables.

Los planes de Ecopetrol para diversificar sus operaciones y reducir su dependencia del petróleo podrían influir en el desempeño futuro de la acción.

Las perspectivas económicas globales y regionales también jugarán un papel importante en la evolución de la demanda de petróleo y, por lo tanto, en el precio de las acciones de Ecopetrol.

Considerando la información disponible y los factores mencionados anteriormente, recomendaría una postura cautelosa ante la compra de acciones de Ecopetrol en este momento.

La tendencia a largo plazo es claramente bajista, y los indicadores técnicos respaldan esta visión. La incertidumbre en el mercado energético y las perspectivas económicas globales hacen que sea difícil predecir con certeza la evolución del precio de la acción. Podrían existir otras oportunidades de inversión con un perfil de riesgo-retorno más atractivo en otros sectores.

Sin embargo, es importante destacar que:

El bajo PER sugiere que la acción podría estar infravalorada. Si el precio del petróleo se recupera y las perspectivas económicas mejoran, la acción de Ecopetrol podría experimentar una fuerte revalorización.

Seguir de cerca las noticias sobre Ecopetrol, el sector energético y la economía en general.

Si se tiene una visión positiva a largo plazo sobre el sector energético y sobre Ecopetrol en particular, se podría considerar realizar compras graduales a medida que el precio de la acción disminuya.

No concentrar toda la inversión en una sola acción, sino diversificar en diferentes activos para reducir el riesgo.

con un asesor financiero antes de tomar cualquier decisión de inversión. La decisión de invertir en Ecopetrol debe tomarse de manera individualizada, considerando el perfil de riesgo de cada inversor y sus objetivos de inversión a largo plazo.

Esta información es de carácter general y no constituye asesoramiento financiero. Es importante realizar una investigación exhaustiva antes de tomar cualquier decisión de inversión.

Vea el video en el link: https://youtu.be/fkQ4Vmfuxd8

miércoles, 22 de enero de 2025

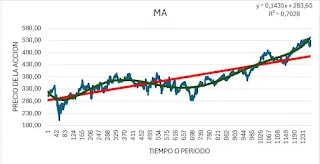

MASTERCARD INCORPORATED.(MA)

En el análisis integral de la inversión en MasterCard, se

encuentra que la pendiente positiva de la tendencia lineal primaria y la alta

probabilidad de éxito sugieren un crecimiento sostenido.

Los niveles de volatilidad parecen manejables,

especialmente en el mediano y corto plazo.

La distribución de los rendimientos sugiere eventos

extremos más frecuentes de lo normal, lo que podría implicar mayores riesgos.

La tendencia alcista está respaldada por un sesgo positivo

en los rendimientos.

Los principales indicadores técnicos apuntan a una

fortaleza en la tendencia alcista.

El PER, EBITDA, beta y otras ratios fundamentales respaldan

la valoración positiva de la compañía.

MasterCard es un líder indiscutible en la industria de

pagos, con una red global y una marca reconocida. La compañía ha demostrado un

historial sólido de crecimiento y se espera que continúe beneficiándose de las

tendencias de digitalización y crecimiento del comercio electrónico.

Los indicadores financieros son robustos y respaldan la

valoración actual de la acción.

Los indicadores técnicos sugieren que la tendencia alcista

podría continuar.

El PER de 39.8x sugiere que la acción está valorada por

encima del promedio del mercado, lo que podría limitar el potencial de

revalorización a corto plazo. La situación de sobrecompra y la etapa de

distribución indican que podría producirse una corrección del precio en el

corto plazo. Aunque la volatilidad es moderada, los eventos extremos podrían

generar pérdidas significativas.

El desempeño de MasterCard está estrechamente ligado al

ciclo económico y al consumo, lo que la expone a riesgos macroeconómicos.

A pesar de la valoración elevada, MasterCard es una

compañía sólida con un futuro prometedor. Sin embargo, es importante tener en

cuenta los siguientes aspectos:

No invertir todo el capital en una sola acción, por muy

sólida que parezca.

Monitorear de cerca la evolución de la compañía y los

indicadores del mercado.

Definir un nivel de stop-loss para limitar las pérdidas en

caso de que la tendencia se revierta.

MasterCard presenta un perfil atractivo para inversores a

largo plazo que buscan exposición al sector de los pagos. Sin embargo, es

fundamental realizar un análisis exhaustivo y considerar los riesgos antes de

tomar una decisión de inversión.

Evaluar la posición competitiva de Mastercard frente a Visa

y otros actores del mercado. Analizar el impacto de las nuevas regulaciones en

la industria de los pagos. Evaluar el impacto de las nuevas tecnologías, como

las criptomonedas y los pagos móviles, en el modelo de negocio de Mastercard.

Es importante destacar que esta es una evaluación general y

no constituye asesoramiento financiero personalizado.

lunes, 20 de enero de 2025

S&P 500

La volatilidad a largo plazo es del 18.23%, mientras que a corto plazo es del 1.67%, lo que indica una mayor estabilidad reciente. Ambas tendencias, primaria y secundaria, son alcistas, con pendientes de 1.8049 y 2.00 respectivamente.

Los Indicadores Técnicos, RSI, Estocástico, MACD, ADX y CCI sugieren una compra, lo que refuerza la idea de una tendencia alcista.

El índice ha mostrado una recuperación significativa después de un rechazo, con un segundo impulso del 47.19%.

Dicho esto, es importante tener en cuenta otros factores externos que podrían influir en el mercado, como eventos económicos, políticos y cambios en la política monetaria. Además, siempre es recomendable diversificar las inversiones para mitigar riesgos.

domingo, 19 de enero de 2025

CEMENTOS ARGOS (CCB_p)

CONTRATOS FUTUROS DEL MAIZ

Los mercados de futuros son plataformas financieras donde

se compran y venden contratos de futuros. Estos contratos son acuerdos para

comprar o vender un activo subyacente, como commodities, divisas, índices o

bonos, a un precio preestablecido en una fecha futura específica

Los contratos de futuros responden a las siguientes características

Los contratos están estandarizados en términos de tamaño,

calidad del activo y fecha de vencimiento. Los participantes deben depositar un

margen inicial, una fracción del valor total del contrato, para asegurar su

cumplimiento. Los mercados de futuros suelen ser muy líquidos, permitiendo

comprar y vender contratos fácilmente. Las cámaras de compensación actúan como

intermediarios, garantizando el cumplimiento de los contratos y mitigando el

riesgo de contraparte

Los contratos de futuros se negocian en bolsas organizadas

como el Chicago Mercantile Exchange (CME) y el Intercontinental Exchange (ICE).

Los inversores pueden tomar posiciones largas (esperando

que el precio suba) o cortas (esperando que el precio baje).

Los contratos pueden basarse en una variedad de activos,

incluidos productos agrícolas, metales, energéticos, divisas, índices

bursátiles y tasas de interés

Estos mercados son esenciales para la gestión de riesgos y

la especulación, proporcionando mecanismos para protegerse contra las

fluctuaciones de precios y aprovechar oportunidades de inversión

Los futuros del maíz en Estados Unidos son contratos

financieros que permiten a los inversores comprar o vender maíz a un precio

predeterminado en una fecha futura.

Un contrato de futuros es un acuerdo para comprar o vender

una cantidad específica de maíz (generalmente 5,000 bushels) a un precio

acordado en una fecha futura. Estos contratos se negocian en bolsas de futuros,

como la Bolsa de Comercio de Chicago (CME).

Los futuros del maíz se utilizan para gestionar el riesgo

de precio. Los agricultores pueden vender futuros para asegurar un precio fijo

para su cosecha, mientras que los compradores, como las empresas de alimentos,

pueden comprar futuros para asegurar un precio estable para sus insumos.

Los factores que influyen en los precios del maíz son:

La Oferta y demanda.

La producción de maíz, las condiciones climáticas, y la demanda de

productos derivados del maíz (como el etanol) afectan los precios. Las

políticas agrícolas, los subsidios, y las condiciones económicas globales

también juegan un papel importante. Los inversores que buscan beneficiarse de

las fluctuaciones de precios pueden influir en el mercado.

Los precios de los futuros del maíz se cotizan en dólares

por bushel. Por ejemplo, el precio actual para los futuros de maíz con

vencimiento en marzo de 2025 es de aproximadamente $484.25 por bushel

Los inversores utilizan análisis técnico (gráficos y

patrones de precios) y análisis fundamental (datos económicos y noticias) para

tomar decisiones informadas sobre la compra y venta de futuros

La inversión en futuros de maíz puede ser una

opción interesante, especialmente considerando las tendencias actuales del

mercado. Aquí hay algunos puntos clave a tener en cuenta:

El precio del maíz ha mostrado una tendencia al

alza, superando los $4.60 por bushel en enero de 2025 debido a suministros

globales ajustados y una demanda robusta. La volatilidad es alta, lo que puede

ofrecer oportunidades de ganancias significativas, pero también implica un

mayor riesgo.

La demanda de maíz sigue siendo fuerte,

especialmente para la producción de etanol. Sin embargo, las existencias

globales están en su nivel más bajo desde la temporada 2020/2021, lo que podría

mantener los precios elevados

Las condiciones meteorológicas adversas en países

productores como Argentina pueden afectar aún más el suministro, lo que podría

influir en los precios futuros

El primer vencimiento de un contrato a futuro del

maíz es el 13 de marzo de 2025, con un valor por punto de $50 y un tamaño de

5000 bushels. Esto proporciona una estructura clara para la inversión y permite

a los inversores planificar sus estrategias en función de las fechas de

vencimiento

Aunque la inversión en futuros de maíz presenta

riesgos debido a su alta volatilidad, también ofrece oportunidades de

crecimiento significativo a mediano y largo plazo. Es importante estar atento a

las tendencias del mercado y las condiciones climáticas que pueden afectar el

suministro y la demanda.