“Señores accionistas. Son muy significativos los logros que tenemos para compartir con ustedes sobre nuestra gestión en 2011.

Un

año que se destacó por la recuperación económica de los países en los

cuales tenemos presencia y por nuestro crecimiento basado en una gestión

responsable. Tomamos riesgos con prudencia y profesionalismo,

financiamos proyectos de impacto en el desarrollo de las comunidades.

Este

crecimiento, representado en una utilidad manual neta de 1.663.894

millones de pesos, se traduce en bienestar para ustedes, nuestros

accionistas. Igualmente, para nuestros clientes a través de nuevos y

mejores servicios, para nuestros empleados que cuentan con importantes

beneficios para las poblaciones donde desarrollamos nuestras

actividades, porque cuando al Grupo Bancolombia le va bien, a los países

en los que estamos presentes les va bien.

En

impuestos y contribuciones, el Grupo Bancolombia aportó el año pasado

al fisco de los países en los cuales adelantamos nuestro negocio, un

total de 870.771 millones de pesos, un poco más de la mitad de lo

equivalente al total de nuestras utilidades, distribuidas principalmente

así: En Colombia 763.257 millones y en El Salvador 105.298 millones.

De

otra parte, las exitosas emisiones de bonos del Grupo Bancolombia

durante 2011 de 5,1 billones de pesos, certifican la existencia de uno

de nuestros principales capitales: la confianza. Inversionistas

nacionales e internacionales y ustedes, nuestros accionistas, nos

demostraron que creen en nosotros de manera decidida.

El

año anterior adelantamos, también, ajustes importantes en varios de

nuestros negocios en El Salvador y Perú, con el fin de definir muy bien

nuestros retos en estos países y fortalecer nuestra ruta de crecimiento

internacional.

Banco

Agrícola S.A. alcanzó las utilidades netas más altas de su historia con

110,4 millones de dólares que representan un incremento del 45,8%

frente a 2010. Estos resultados ubicaron a nuestro Banco en el primer

lugar en utilidades en El Salvador y en la región centroamericana,

superando a entidades bancarias en mayor tamaño en Guatemala y Costa

Rica. Al cierre de diciembre de 2011, en Banco Agrícola mantuvimos una

participación de mercado en El Salvador en cartera de créditos y

depósitos del 30% y 28%, respectivamente.

Trabajamos

en la inclusión financiera de poblaciones alejadas, con la convicción

de que el acceso a estos servicios les permitirá avanzar y crecer en sus

iniciativas. Efectuamos la apertura de 38 nuevas sucursales, llegando a

poblaciones como San José del Guaviare, San Vicente del Caguán y

Leticia en la Amazorinoquia colombiana. Abrimos 369 Corresponsales no

Bancarios terminando el año con 970, una modalidad, en la prestación de

servicios financieros, en la cual fuimos pioneros en el país y que hoy

se constituye en la red de CNB de mayor transaccionalidad, según

información entregada por la Superintendencia Financiera de Colombia, e

incluso como única presencia financiera en cerca de 90 poblaciones: una

oportunidad para seguir haciendo realidad los sueños de más

colombianos.

Estas

acciones se convierten en puertas que abren oportunidades y nos permiten

continuar por nuestra senda de creer en la otra Colombia”.

(Bancolombia, 2011).

PRIMER TRIMESTRE 2012

La

acción de Bancolombia S.A., al iniciar el presente trimestre,

presentaba una cotización de $ 28.440.oo, finalizando el trimestre con

un valor de $ 28.100.oo presentando un decremento en su cotización de $

340.oo que representa en términos porcentuales 1.95%. El comportamiento

de dicho activo se presenta en la siguiente tabla:

La

tendencia que presenta esta acción en este trimestre es de pendiente

positiva, mostrando un ángulo de crecimiento de 23.95 percibiendo

además, un permanente y sostenido nivel de desviación entre el valor

obtenido por la actuación real del mercado y el comportamiento medio de

la acción.

La

evolución que mostró el mercado en este período fue creciente,

iniciando con un valor de $12.665.71 y finalizando el trimestre con un

monto de $ 15.014.85, generando una diferencia negativa de $ 2.349.14

correspondiendo a un retroceso de 18.55%, En la gráfica que se expone a

continuación muestra el comportamiento del mercado en este trimestre:

Observando

el grafico de comportamiento de la acción de Bancolombia S.A. y

comparándola con el comportamiento del mercado en este periodo, se

advierte que en el mercado predominó en este trimestre una actitud

creciente, mostrando una curva de tendencia lineal con una pendiente de

41.19. También se puede percibir, que este activo presentó un

comportamiento igualmente positivo, con un ángulo de 23.95. La

volatilidad que presento en su evolución esta acción en este trimestre

resultó poco interesante para el inversionista, pues se encontró un

reducido movimiento con relación a la curva que define la tendencia

lineal.

La

media alcanzada por esta acción fue de $ 27.418.10, con un margen de

desviación de $ 748.20 presentando un nivel de error relativo de 2.73%.

El nivel de curtosis resulta ser menos apuntada que la normal o

platicúrtica, y con relación a la asimetría se observa un nivel de

deformación o sesgo a la izquierda de la normal.

El

nivel de volatilidad de este activo en este trimestre fue de 9.81%,

presentando un comportamiento de tendencia negativa al igual que el

comportamiento que presento la evolución del mercado.

Ahora,

mirando los estadígrafos que salen de los datos recogidos sobre el

IGBC, que determina el comportamiento del mercado, encontramos un

comportamiento medio de $14.182.18 con un error absoluto de $ 777.03

presentando un índice de variación relativa de 5.48%. El nivel de

deformación de los datos determina una menor volatilidad en el mercado

general que en el comportamiento de la acción de Bancolombia S.A. en

este período.

El

resultado de la curtosis calculada nos muestra una distribución menos

apuntada que la normal o platicúrtica con sesgo a la izquierda de la

distribución. El nivel de volatilidad alcanzado por el mercado en este

segundo trimestre del año fue de 20.70%.

La

rentabilidad de la de Bancolombia S.A. se observa en el gráfico

expuesto, donde se percibe un comportamiento poco volátil con saltos o

variaciones distanciadas y de escasa frecuencia, aunque al final del

período se observó que la rentabilidad disminuye, dando como resultado

una pérdida de valor de este activo en una cuantía de $ 340.oo al

finalizar el trimestre, con relación a la cotización conocida

inicialmente.

Observando

la volatilidad de esta acción puede notarse que ha tenido un lento y

sostenido crecimiento en su tendencia, es decir, que la acción toma un

comportamiento cada vez menos volátil con relación a la curva central

que enseña la evolución promedio de este activo. Observando el grafico

que señala la actuación de la estabilidad en este periodo, se percibe

además, con facilidad un decrecimiento de la tendencia lineal

presentando un ángulo negativo de - 0.00002 como determinante

de un retroceso en la volatilidad de esta acción.

Resulta

interesante observar de manera comparativa el comportamiento del

mercado con el índice IGBC y su relación con la acción de Bancolombia

S.A, situación fácilmente observable en el siguiente cuadro:

Es

importante para los analistas, anexarles a continuación los resultados

mostrados por el modelo de regresión lineal con relación a la acción de

Bancolombia S.A en este trimestre de este año:

En

resumen, el comportamiento y la evolución de la acción de Bancolombia

S.A. durante el primer trimestre del presente año, inició el 2 de enero

con una cotización de $ 28.440.oo finalizó en este trimestre con un

valor de $ 28.100.oo, mostrando un decremento en la cotización de

$340.oo, que representa en términos porcentuales una pérdida de 1.95%.

RESUMEN PRIMER TRIMESTRE 2012

Producto

de mayores ingresos operaciones, las utilidades reportadas fueron de

8,8% más del estimado realizado por el Departamento de Investigaciones

Económicas de Interbolsa.

Los

resultados del 1T2012 muestran una importante fortaleza en los ingresos

del banco y una reducción de las tasas de crecimiento en egresos

operacionales y en provisiones para potenciales pérdidas en cartera

vencida.

No

obstante, el acelerado deterioro de la cartera durante el trimestre

–proveniente de su exposición a consumo y PYMES-, podría presionar los

egresos para el banco en los próximos trimestres.

En

la conferencia de resultados se espera tener una visión más clara de

éstos puntos para actualizar la cobertura sobre el banco. (Inversión,

2012).

SEGUNDO TRIMESTRE 2012

La

acción del Banco de Colombia S.A., al iniciar el presente trimestre,

presentaba una cotización de $ 27.900.oo, finalizando el trimestre con

un valor de $ 26.980.oo presentando un decremento en su cotización de $

920.oo que representa en términos porcentuales 3.98%. El comportamiento

de dicho activo se presenta en la siguiente tabla:

La

tendencia que presenta esta acción en este trimestre es de pendiente

negativa, mostrando un ángulo de crecimiento de - 42.56 percibiendo

además, un permanente y sostenido nivel de desviación entre el valor

obtenido por la actuación real del mercado y el comportamiento medio de

la acción.

La

evolución que mostró el mercado en este período fue decreciente,

iniciando con un valor de $15.038.71 y finalizando el trimestre con un

monto de $ 13.417.51, generando una diferencia negativa de $ 1.621.40

correspondiendo a un retroceso de 10.78%, En la gráfica que se expone a

continuación muestra el comportamiento del mercado en este trimestre:

Observando

el grafico de comportamiento de la acción del Banco de Colombia S.A y

comparándola con el comportamiento del mercado en este periodo, se

advierte que en el mercado predominó en este trimestre una actitud

decreciente, mostrando una curva de tendencia lineal con una pendiente

de -32.48. También se puede percibir, que este activo presentó un

comportamiento igualmente negativo, con un ángulo de - 42.56.La

volatilidad que presento en su evolución esta acción en este trimestre

resultó poco interesante para el inversionista, pues se encontró un

reducido movimiento con relación a la curva que define la tendencia

lineal.

La

media alcanzada por esta acción fue de $ 27.635.93, con un margen de

desviación de $ 960.26 presentando un nivel de error relativo de 3.48%.

El nivel de curtosis resulta ser menos apuntada que la normal o

platicurtica, y con relación a la asimetría se observa un nivel de

deformación o sesgo a la derecha de la normal.

El

nivel de volatilidad de este activo en este trimestre fue de 13.19%,

presentando un comportamiento de tendencia negativa al igual que el

comportamiento que presento la evolución del mercado.

Ahora,

mirando los estadígrafos que salen de los datos recogidos sobre el

IGBC, que determina el comportamiento del mercado, encontramos un

comportamiento medio de $14.531.03 con un error absoluto de $ 628.99

presentando un índice de variación relativa de 4.33%. El nivel de

deformación de los datos determina una menor volatilidad en el mercado

general que en el comportamiento de la acción del Banco de Colombia S.A

en este período.

El

resultado de la curtosis calculada nos muestra una distribución menos

apuntada que la normal o platicúrtica con sesgo a la izquierda de la

distribución. El nivel de volatilidad alcanzado por el mercado en este

segundo trimestre del año fue de 18.19%.

La

rentabilidad del Banco de Colombia S.A. se observa en el gráfico

expuesto, donde se percibe un comportamiento poco volátil con saltos o

variaciones distanciadas y de escasa frecuencia, aunque al final del

período se observó que la rentabilidad disminuye, dando como resultado

una pérdida de valor de este activo en una cuantía de $ 920.oo al

finalizar el trimestre, con relación a la cotización conocida

inicialmente.

Observando

la volatilidad de esta acción puede notarse que ha tenido un lento y

sostenido crecimiento en su tendencia, es decir, que la acción toma un

comportamiento cada vez menos volátil con relación a la curva central

que enseña la evolución promedio de este activo. Observando el grafico

que señala la actuación de la estabilidad en este periodo, se percibe

además, con facilidad un decrecimiento de la tendencia lineal

presentando un ángulo positivo de 0.0002 como determinante de

un retroceso en la volatilidad de esta acción.

Resulta

interesante observar de manera comparativa el comportamiento del

mercado con el índice IGBC y su relación con la acción del Banco de

Colombia S.A, situación fácilmente observable en el siguiente cuadro:

Es

importante para los analistas, anexarles a continuación los resultados

mostrados por el modelo de regresión lineal con relación a la acción del

Banco de Colombia S.A en este trimestre de este año:

En

resumen, el comportamiento y la evolución de la acción del Banco de

Colombia S.A durante el primer trimestre del presente año, inició el 2

de enero con una cotización de $ 28.440.oo finalizó en este trimestre

con un valor de $ 26.980.oo, mostrando un decremento o disminución en la

cotización de $1.460.oo, que representa en términos porcentuales una

pérdida de 5.13%.

RESUMEN SEGUNDO TRIMESTRE 2011

Bancolombia,

la mayor entidad financiera del país, reporta el miércoles un descenso

del 8 por ciento en sus utilidades netas del segundo trimestre de este

año,

a 354.000 millones de pesos, o 416 pesos por acción, equivalente además

a una caída del 20 por ciento respecto al primer trimestre.

Sin

embargo, el banco informa que sus ingresos netos por intereses se

incrementaron un 19 por ciento interanual, producto del crecimiento de

la cartera y del margen neto de interés. (Tribune, Utilidad Bancolombia

cae 8 pct interanual en 2do trimestre 2012, 2012).

TERCER TRIMESTRE 2012

La

acción de Bancolombia S.A., al iniciar el presente trimestre,

presentaba una cotización de $ 27.680.oo, finalizando el trimestre con

un valor de $ 26.400.oo presentando un decremento en su cotización de

$1.280.oo que representa en términos porcentuales 4.62%. El

comportamiento de dicho activo se presenta en la siguiente tabla:

La

tendencia que presenta esta acción en este trimestre es de pendiente

negativa, mostrando un ángulo de crecimiento de – 22.455 percibiendo

además, un permanente y sostenido nivel de desviación entre el valor

obtenido por la actuación real del mercado y el comportamiento medio de

la acción.

La

evolución que mostró el mercado en este período fue creciente,

iniciando con un valor de $13.703.17 y finalizando el trimestre con un

monto de $ 14.056.60, generando una diferencia positiva de $ 353.43

correspondiendo a un aumento de 2.58%, En la gráfica que se expone a

continuación muestra el comportamiento del mercado en este trimestre:

Observando

el grafico de comportamiento de la acción de Bancolombia S.A. y

comparándola con el comportamiento del mercado en este periodo, se

advierte que en el mercado predominó en este trimestre una actitud

creciente, mostrando una curva de tendencia lineal con una pendiente de

12.565 También se puede percibir, que este activo al contrario presentó

un comportamiento negativo, con un ángulo de – 22.455 .La volatilidad

que presento en su evolución esta acción en este trimestre resultó muy

interesante para el inversionista, pues se encontró una volatilidad

importante en su movimiento con relación a la curva que define la

tendencia lineal.

La

media alcanzada por esta acción fue de $ 26.408.52, con un margen de

desviación de $852.04 presentando un nivel de error relativo de 3.23%.

El nivel de curtosis resulta ser menos apuntada que la normal o

platicurtica, y con relación a la asimetría se observa un nivel de

deformación o sesgo a la izquierda de la normal.

El nivel de

volatilidad de este activo en este trimestre fue de 13.93%, presentando

un comportamiento de tendencia negativa al igual que el comportamiento

que presento la volatilidad en la evolución del mercado.

Ahora,

mirando los estadígrafos que salen de los datos recogidos sobre el IGBC,

que determina el comportamiento del mercado, encontramos un

comportamiento medio de $13.925.08 con un error absoluto de $ 299.87

presentando un índice de variación relativa de 2.15%. El nivel de

deformación de los datos determina una menor volatilidad en el mercado

general que en el comportamiento de la acción de Bancolombia S.A. en

este período.

El resultado de la curtosis calculada nos muestra

una distribución menos apuntada que la normal o platicúrtica con sesgo a

la izquierda de la distribución. El nivel de volatilidad alcanzado por

el mercado en este segundo trimestre del año fue de 9.13%.

La

rentabilidad de la de Bancolombia S.A. se observa en el gráfico

expuesto, donde se percibe un comportamiento poco volátil con saltos o

variaciones distanciadas y de escasa frecuencia, aunque al final del

período se observó que la rentabilidad disminuye, dando como resultado

una pérdida de valor de este activo en una cuantía de $1.280.oo al

finalizar el trimestre, con relación a la cotización conocida

inicialmente.

Observando la volatilidad de esta acción puede

notarse que ha tenido un lento y sostenido decrecimiento en

su tendencia, es decir, que la acción toma un comportamiento cada vez

menos volátil con relación a la curva central que enseña la evolución

promedio de este activo. Observando el grafico que señala la actuación

de la estabilidad en este periodo, se percibe además, con facilidad un

decrecimiento de la tendencia lineal presentando un ángulo negativo de

- 0.00007 como determinante de un retroceso en la volatilidad

de esta acción

.

Resulta interesante observar de manera

comparativa el comportamiento del mercado con el índice IGBC y su

relación con la acción de Bancolombia S.A, situación fácilmente

observable en el siguiente cuadro:

Es

importante para los analistas, anexarles a continuación los resultados

mostrados por el modelo de regresión lineal con relación a la acción de

Bancolombia S.A en este trimestre de este año:

En

resumen, el comportamiento y la evolución de la acción de Bancolombia

S.A. durante el primer trimestre del presente año, inició el 2 de enero

con una cotización de $ 28.440.oo finalizó en este trimestre con un

valor de $ 26.400.oo, mostrando un incremento en la cotización de

$2040.oo, que representa en términos porcentuales una pérdida de 7.17%.

RESUMEN TERCER TRIMESTRE 2012

Bancolombia, una de las empresas más responsables y con mejor gobierno corporativo según estudio MERCO 2012

Bancolombia ocupó el segundo lugar en el ranking de las 100 empresas más responsables y con mejor gobierno corporativo en Colombia, según un estudio del Monitor Empresarial de Reputación Corporativa –MERCO–, en el que participaron directores empresariales, representantes de ONG, analistas financieros, periodistas económicos, trabajadores, universitarios, expertos y la población en general. Además, en otra categoría del estudio MERCO, Bancolombia ocupo el primer lugar dentro del ranking del sector financiero (Grupo Bancolombia, 2012)

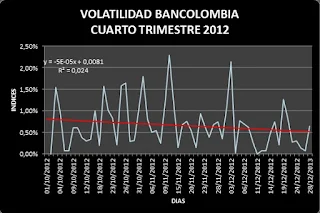

CUARTO TRIMESTRE 2012

La acción de Bancolombia, al iniciar el presente trimestre, presentaba una cotización de $ 26.300.oo, finalizando el trimestre con un valor de $ 30.000.oo presentando un incremento en su cotización de $3.700.oo que representa en términos porcentuales 14.07%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de crecimiento de 50.21 percibiendo además, un permanente y sostenido nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $14.101.17 y finalizando el trimestre con un monto de $ 14.715.84, generando una diferencia positiva de $ 614.17 correspondiendo a un aumento de 4.36%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción de Bancolombia y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud creciente, mostrando una curva de tendencia lineal con una pendiente positiva de 0.8521 También se puede percibir, que este activo igualmente presentó un comportamiento positivo en su pendiente, con un ángulo de 50.21.La volatilidad que presento en su evolución esta acción en este trimestre resultó muy interesante para el inversionista, pues se encontró una volatilidad importante en su movimiento con relación a la curva que define la tendencia lineal.

La media alcanzada por esta acción fue de $ 28.089.51, con un margen de desviación de $975.01 presentando un nivel de error relativo de 3.47%. El nivel de curtosis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este trimestre fue de 14.07%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la volatilidad en la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.437.49 con un error absoluto de $ 37.83 presentando un índice de variación relativa de 0.26%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Bancolombia en este período.

El resultado de la curtosis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la derecha de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 8.39%.

La rentabilidad de Bancolombia se observa en el gráfico expuesto, donde se percibe un comportamiento volátil con saltos o variaciones frecuentes y de frecuencia sostenida, aunque al final del período se observó que la rentabilidad aumenta, dando como resultado un beneficio de valor de este activo en una cuantía de $3.700.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido decrecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez menos volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo negativo de - 0.00005 como determinante de un retroceso en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Bancolombia, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Bancolombia en este trimestre de este año:

En resumen, el comportamiento y la evolución de la acción de Bancolombia. Durante el primer trimestre del presente año, inició el 2 de enero con una cotización de $ 28.440.oo finalizó en este trimestre con un valor de $ 30.000.oo, mostrando un incremento en la cotización de $1.560.oo, que representa en términos porcentuales un beneficio de 5.48%.

Bancolombia, G. (2011). Gestión Empresarial corporativa 2011. Bogotá: Bancolombia.

Inversión,

e. e. (2012). Bancolombia registró una utilidad neta de $445,570

millones, equivalente a una expansión anual del 27.3% . Bogotá:

Interbolsa - Expertos en Inversion.

Tribune, C. (2012). Utilidad Bancolombia cae 8 pct interanual en 2do trimestre 2012. Bogota:http://articles.chicagotribune.com/2012-08-01/news/sns-rt-finanzas-colombia- bancolombia-urgentel2e8j1k3w-20120801_1_2do-trimestre-por-ciento-crecimiento.

Grupo Bancolombia. (2012). Bancolombia una de las empresas mas responsables. Medellin: Bancolombia.

Lecturas recomendadas:

El sorprendente mundo de la bolsa,

Padre rico padre pobre,

El cuadrante de flujo de dinero,

Curso de bolsa,

Indice beta análisis e interpretación,

Introducción a los mercados financieros,

El precio del dinero a corto y largo plazo,

Que es y que no es la Bolsa,

Que es caro y que es barato,

Per y rentabilidad por dividendos,

http://www.bolsax.com/,

Incidencia de la crisis económica en la inversión, Portafolio,

Porque los colombianos somos pobres

Mail: fs1950@hotmail.com