“A continuación presentamos entonces los aspectos relevantes de la gestión en 2011:

Nuestro crecimiento, además de ser el mayor reto que tenemos hoy, es un compromiso con el futuro. Así, pusimos nuestro mejor empeño para alcanzar un avance del 46,8% en la construcción del proyecto hidroeléctrico Sogamoso, un emprendimiento que por sus dimensiones y nivel de eficiencia es determinante para la atención de la demanda energética futura del país. Avanzamos además un 88% en la construcción del proyecto hidroeléctrico Amoyá, y el proyecto trasvase Manso alcanzó un 99,2% de ejecución. Estos tres proyectos conforman nuestro plan de expansión nacional actual, el cual para el 2014 aumentará nuestra capacidad instalada en 900 Megavatios y permitirá aumentar nuestra generación de energía anual hasta en un 60%.

Coherente con nuestra apuesta por la protección del medio ambiente y con el objetivo de diversificar nuestras fuentes de generación, decidimos abrir camino en el desarrollo de energías no convencionales. Seguir esta visión implica promover acciones de colaboración que lleven a sumar esfuerzos y competencias. En este sentido avanzamos en la conformación del portafolio de proyectos de energías renovables y destacamos dos alianzas establecidas para impulsar la energía geotérmica en el país. La primera tiene que ver con la obtención de aportes no reembolsables por un valor de USD 1,5 millones por parte del Banco Interamericano de Desarrollo para finalizar el estudio de prefactibilidad del proyecto geotérmico del Macizo Volcánico del Ruiz. La segunda alianza consistió en la firma de un acuerdo de cooperación con la Corporación Eléctrica del Ecuador (CELEC) para iniciar los estudios de prefactibilidad del proyecto geotérmico binacional Chiles, Tufiño, Cerro Negro.

Todas estas nuevas inversiones requieren de una estrategia financiera sólida que amplíe el acceso a recursos nacionales e internacionales, la cual pusimos en marcha gracias al aval que recibimos de nuestros accionistas en la pasada reunión de Asamblea. Fue así como a finales del año establecimos un programa para negociar la acción de ISAGEN mediante títulos ADR* de nivel 1 en el mercado OTC* de Nueva York, lo cual significa un paso importante en la trayectoria financiera internacional de la Compañía y además es una muestra del compromiso que tenemos de hacer la Empresa cada vez más atractiva y rentable para quienes invierten en ella.

Para cumplir con las exigencias de estos nuevos mercados de capitales, en 2011 logramos preparar estados financieros y hacer seguimiento a las metas empresariales, de acuerdo con las Normas Internacionales de Información Financiera (NIIF). Concebir nuestra información contable según estándares internacionales nos permite además cumplir con el compromiso contraído con los accionistas, estar a la vanguardia de las tendencias mundiales, y potenciar nuestra estrategia de internacionalización y financiación.

La turbulencia de los mercados financieros de Europa y Estados Unidos tuvo un notorio impacto en las economías emergentes como las de América Latina. En el caso particular de Colombia los efectos de la crisis financiera se sintieron de manera importante en el mercado bursátil, en donde el Índice General de la Bolsa de Colombia (IGBC) disminuyó en 18%, reflejando la caída en buena parte de las acciones que lo componen, entre ellas la de ISAGEN que tuvo una disminución a lo largo del año cercana al 20%, cerrando el año con un valor de $2.080”. (Isagen, 2011).

Coherente con nuestra apuesta por la protección del medio ambiente y con el objetivo de diversificar nuestras fuentes de generación, decidimos abrir camino en el desarrollo de energías no convencionales. Seguir esta visión implica promover acciones de colaboración que lleven a sumar esfuerzos y competencias. En este sentido avanzamos en la conformación del portafolio de proyectos de energías renovables y destacamos dos alianzas establecidas para impulsar la energía geotérmica en el país. La primera tiene que ver con la obtención de aportes no reembolsables por un valor de USD 1,5 millones por parte del Banco Interamericano de Desarrollo para finalizar el estudio de prefactibilidad del proyecto geotérmico del Macizo Volcánico del Ruiz. La segunda alianza consistió en la firma de un acuerdo de cooperación con la Corporación Eléctrica del Ecuador (CELEC) para iniciar los estudios de prefactibilidad del proyecto geotérmico binacional Chiles, Tufiño, Cerro Negro.

Todas estas nuevas inversiones requieren de una estrategia financiera sólida que amplíe el acceso a recursos nacionales e internacionales, la cual pusimos en marcha gracias al aval que recibimos de nuestros accionistas en la pasada reunión de Asamblea. Fue así como a finales del año establecimos un programa para negociar la acción de ISAGEN mediante títulos ADR* de nivel 1 en el mercado OTC* de Nueva York, lo cual significa un paso importante en la trayectoria financiera internacional de la Compañía y además es una muestra del compromiso que tenemos de hacer la Empresa cada vez más atractiva y rentable para quienes invierten en ella.

Para cumplir con las exigencias de estos nuevos mercados de capitales, en 2011 logramos preparar estados financieros y hacer seguimiento a las metas empresariales, de acuerdo con las Normas Internacionales de Información Financiera (NIIF). Concebir nuestra información contable según estándares internacionales nos permite además cumplir con el compromiso contraído con los accionistas, estar a la vanguardia de las tendencias mundiales, y potenciar nuestra estrategia de internacionalización y financiación.

La turbulencia de los mercados financieros de Europa y Estados Unidos tuvo un notorio impacto en las economías emergentes como las de América Latina. En el caso particular de Colombia los efectos de la crisis financiera se sintieron de manera importante en el mercado bursátil, en donde el Índice General de la Bolsa de Colombia (IGBC) disminuyó en 18%, reflejando la caída en buena parte de las acciones que lo componen, entre ellas la de ISAGEN que tuvo una disminución a lo largo del año cercana al 20%, cerrando el año con un valor de $2.080”. (Isagen, 2011).

PRIMER TRIMESTRE 2012

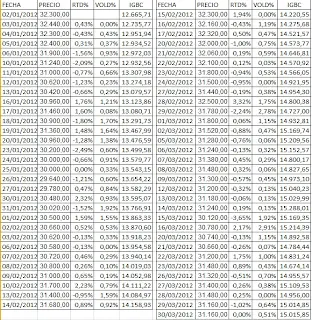

La acción de Isagen ISA S.A., al iniciar el presente trimestre, presentaba una cotización de $ 2.080.oo, finalizando el trimestre con un valor de $ 2.285.oo presentando un incremento en su cotización de $ 205.oo que representa en términos porcentuales 9.86%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La acción de Isagen ISA S.A., al iniciar el presente trimestre, presentaba una cotización de $ 2.080.oo, finalizando el trimestre con un valor de $ 2.285.oo presentando un incremento en su cotización de $ 205.oo que representa en términos porcentuales 9.86%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de crecimiento de 4.91 percibiendo además, un permanente y sostenido crecimiento con un moderado nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $12.665.71 y finalizando el trimestre con un monto de $ 15.014.85, generando una diferencia negativa de $ 2.349.14 correspondiendo a un retroceso de 18.55%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

La evolución que mostró el mercado en este período fue creciente, iniciando con un valor de $12.665.71 y finalizando el trimestre con un monto de $ 15.014.85, generando una diferencia negativa de $ 2.349.14 correspondiendo a un retroceso de 18.55%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción de Isagen S.A. y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud creciente, mostrando una curva de tendencia lineal con una pendiente de 41.19. También se puede percibir, que este activo presentó un comportamiento igualmente positivo, con un ángulo de 4.91. La volatilidad que presento en su evolución esta acción en este trimestre resultó interesante para el inversionista, pues se encontró bastante movimiento con relación a la curva que define la tendencia lineal.

La media alcanzada por esta acción fue de $ 2.197.78, con un margen de desviación de $ 100.59 presentando un nivel de error relativo de 4.58%. El nivel de curtosis resulta ser más apuntada que la normal o leptocúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este tercer trimestre fue de 12.89%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.182.18 con un error absoluto de $ 777.03 presentando un índice de variación relativa de 5.48%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Isagen S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 20.70%.

El nivel de volatilidad de este activo en este tercer trimestre fue de 12.89%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.182.18 con un error absoluto de $ 777.03 presentando un índice de variación relativa de 5.48%. El nivel de deformación de los datos determina una menor volatilidad en el mercado general que en el comportamiento de la acción de Isagen S.A. en este período.

El resultado de la curtósis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 20.70%.

La rentabilidad de Isagen S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento heterogéneamente volátil con saltos o variaciones continuas y de permanente frecuencia, aunque al final del período se observó que la rentabilidad disminuye en gran proporción, dando como resultado un incremento en el valor del activo en una cuantía de $ 205.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

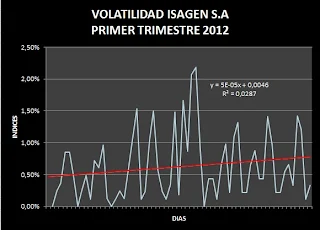

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo positivo de 0.00005 como determinante de un tenue crecimiento en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Isagen S.A, situación fácilmente observable en el siguiente cuadro:

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez más volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el grafico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un decrecimiento de la tendencia lineal presentando un ángulo positivo de 0.00005 como determinante de un tenue crecimiento en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de Isagen S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de Isagen S.A en este trimestre de este año:

En resumen, el comportamiento y la evolución de la acción Isagen S.A. durante el primer trimestre del presente año, inició el 2 de enero con una cotización de $ 2.080.oo finalizó en este trimestre con un valor de $2.285.oo, mostrando un incremento en la cotización de $ 205.oo, que representa en términos porcentuales un retroceso de 9.86%.

RESUMEN PRIMER TRIMESTRE 2012

“En el primer semestre del año 2012, ISAGEN tuvo ingresos operacionales de $832.434 millones, 3% superiores a los obtenidos en el mismo periodo del año anterior.

La utilidad neta fue de $233.920 millones, 5% menor que la registrada en el primer semestre del 2011, pero mayor que la presupuestada para este periodo.

Medellín. En el primer semestre del año, la generación total de ISAGEN fue de 5.322 GWh, representando el 18% de la Demanda Total Nacional del país. Sin embargo esta cifra representa una disminución del 7% frente a la obtenida en el mismo periodo del año anterior (5.727 GWh).

Según el Gerente General de ISAGEN, Dr. Luis Fernando Rico Pinzón:

“Este decrecimiento es congruente con las diferentes condiciones hidrológicas de los periodos en comparación por cuanto, el primer semestre del año 2011 estaba afectado por el fenómeno “La Niña”, fenómeno que se caracteriza por el registro de altas precipitaciones y particularmente el del 2011 originó altas afluencias a los embalses del sistema y de ISAGEN, mientras que este año las condiciones han sido de transición de “La Niña” a condiciones Neutrales, principalmente en el segundo trimestre de 2012.”

De otra parte durante la mayoría de los meses los precios promedio mensuales de la energía en bolsa, presentados durante el 2012 han sido inferiores a los presentados en el 2011, debido en gran medida al alto volumen de reservas acumuladas en los embalses y al atrapamiento de energía causado por indisponibilidades en las redes de transmisión, ambos eventos principalmente en la región Antioquia, que obligaron a los recursos hidráulicos a disminuir sus precios para obtener generación y disminuir vertimientos”. (ISAGEN S.A , 2012).

RESUMEN PRIMER TRIMESTRE 2012

“En el primer semestre del año 2012, ISAGEN tuvo ingresos operacionales de $832.434 millones, 3% superiores a los obtenidos en el mismo periodo del año anterior.

La utilidad neta fue de $233.920 millones, 5% menor que la registrada en el primer semestre del 2011, pero mayor que la presupuestada para este periodo.

Medellín. En el primer semestre del año, la generación total de ISAGEN fue de 5.322 GWh, representando el 18% de la Demanda Total Nacional del país. Sin embargo esta cifra representa una disminución del 7% frente a la obtenida en el mismo periodo del año anterior (5.727 GWh).

Según el Gerente General de ISAGEN, Dr. Luis Fernando Rico Pinzón:

“Este decrecimiento es congruente con las diferentes condiciones hidrológicas de los periodos en comparación por cuanto, el primer semestre del año 2011 estaba afectado por el fenómeno “La Niña”, fenómeno que se caracteriza por el registro de altas precipitaciones y particularmente el del 2011 originó altas afluencias a los embalses del sistema y de ISAGEN, mientras que este año las condiciones han sido de transición de “La Niña” a condiciones Neutrales, principalmente en el segundo trimestre de 2012.”

De otra parte durante la mayoría de los meses los precios promedio mensuales de la energía en bolsa, presentados durante el 2012 han sido inferiores a los presentados en el 2011, debido en gran medida al alto volumen de reservas acumuladas en los embalses y al atrapamiento de energía causado por indisponibilidades en las redes de transmisión, ambos eventos principalmente en la región Antioquia, que obligaron a los recursos hidráulicos a disminuir sus precios para obtener generación y disminuir vertimientos”. (ISAGEN S.A , 2012).

SEGUNDO TRIMESTRE 2012

La acción de ISAGEN S.A., al iniciar el presente trimestre, presentaba una cotización de $ 2.300.oo, finalizando el trimestre con un valor de $ 2.450.oo presentando un incremento en su cotización de $ 150.oo que representa en términos porcentuales una variación de 6.52%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La acción de ISAGEN S.A., al iniciar el presente trimestre, presentaba una cotización de $ 2.300.oo, finalizando el trimestre con un valor de $ 2.450.oo presentando un incremento en su cotización de $ 150.oo que representa en términos porcentuales una variación de 6.52%. El comportamiento de dicho activo se presenta en la siguiente tabla:

La tendencia que presenta esta acción en este trimestre es de pendiente positiva, mostrando un ángulo de decrecimiento de 1.42 percibiendo además, un permanente y sostenido nivel de desviación entre el valor obtenido por la actuación real del mercado y el comportamiento medio de la acción.

La evolución que mostró el mercado en este período fue decreciente, iniciando con un valor de $15.038.71 y finalizando el trimestre con un monto de $ 13.417.51, generando una diferencia negativa de $ 1.621.40 correspondiendo a un retroceso de 10.78%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

La evolución que mostró el mercado en este período fue decreciente, iniciando con un valor de $15.038.71 y finalizando el trimestre con un monto de $ 13.417.51, generando una diferencia negativa de $ 1.621.40 correspondiendo a un retroceso de 10.78%, En la gráfica que se expone a continuación muestra el comportamiento del mercado en este trimestre:

Observando el grafico de comportamiento de la acción de ISAGEN S.A y comparándola con el comportamiento del mercado en este periodo, se advierte que en el mercado predominó en este trimestre una actitud decreciente, mostrando una curva de tendencia lineal con una pendiente de - 32.48. También se puede percibir, que este activo presentó un comportamiento positivo, con un ángulo de 1.42. La volatilidad que presento en su evolución esta acción en este trimestre resultó poco interesante para el inversionista, pues se encontró un reducido movimiento con relación a la curva que define la tendencia lineal.

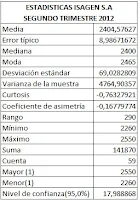

La media alcanzada por esta acción fue de $ 2.404.58, con un margen de desviación de $ 69.03 presentando un nivel de error relativo de 2.87%. El nivel de curtósis resulta ser menos apuntada que la normal o platicúrtica, y con relación a la asimetría se observa un nivel de deformación o sesgo a la izquierda de la normal.

El nivel de volatilidad de este activo en este trimestre fue de 12.83%, presentando un comportamiento de tendencia negativa al igual que el comportamiento que presento la evolución del mercado.

Ahora, mirando los estadígrafos que salen de los datos recogidos sobre el IGBC, que determina el comportamiento del mercado, encontramos un comportamiento medio de $14.531.03 con un error absoluto de $ 628.99 presentando un índice de variación relativa de 4.33%. El nivel de deformación de los datos determina una mayor volatilidad en el mercado general que en el comportamiento de la acción de ISAGEN S.A en este período.

El resultado de la curtosis calculada nos muestra una distribución menos apuntada que la normal o platicúrtica con sesgo a la izquierda de la distribución. El nivel de volatilidad alcanzado por el mercado en este segundo trimestre del año fue de 18.19%.

La rentabilidad de ISAGEN S.A. se observa en el gráfico expuesto, donde se percibe un comportamiento volátil con saltos o variaciones frecuentes y con repetidas frecuencias, aunque al final del período se observó que la rentabilidad es moderadamente creciente, dando como resultado una variación negativa en el valor de este activo de $ 150.oo al finalizar el trimestre, con relación a la cotización conocida inicialmente.

Observando la volatilidad de esta acción puede notarse que ha tenido un lento y sostenido crecimiento en su tendencia, es decir, que la acción toma un comportamiento cada vez menos volátil con relación a la curva central que enseña la evolución promedio de este activo. Observando el gráfico que señala la actuación de la estabilidad en este periodo, se percibe además, con facilidad un crecimiento de la tendencia lineal presentando un ángulo positivo de 0.00002 como determinante de un incremento en la volatilidad de esta acción.

Resulta interesante observar de manera comparativa el comportamiento del mercado con el índice IGBC y su relación con la acción de ISAGEN S.A, situación fácilmente observable en el siguiente cuadro:

Es importante para los analistas, anexarles a continuación los resultados mostrados por el modelo de regresión lineal con relación a la acción de ISAGEN S.A en este trimestre de este año:

En resumen, el comportamiento y la evolución de la acción de ISAGEN S.A durante el primer trimestre del presente año, inició el 2 de enero con una cotización de $ 2.080.oo finalizó en este trimestre con un valor de $ 2.450.oo mostrando que hubo un decrecimiento de $ 370.oo, que representa en términos porcentuales una disminución de 17.79%.

Isagen. (2011). Informe de gestión 2011. Diciembre: Isagen Energia Productiva.

ISAGEN S.A . (2012). EN EL PRIMER SEMESTRE DE 2012 ISAGEN GENERÓ EL 18% DE LA DEMANDA DEL PAIS. Boletin de Prensa Isagen S.A .

Lecturas recomendadas:

Lecturas recomendadas:

El sorprendente mundo de la bolsa, Padre rico padre pobre, El cuadrante de flujo de dinero, Curso de bolsa, Indice beta análisis e interpretación, Introducción a los mercados financieros, El precio del dinero a corto y largo plazo, Que es y que no es la Bolsa, Que es caro y que es barato, Per y rentabilidad por dividendos, http://www.bolsax.com//, Incidencia de la crisis económica en la inversión,Portafolio , Porque los colombianos somos pobres, la crisis económica mundial y su incidencia en las bolsas de valores.